CAPITULO 4

F

F

RI

R

I

E

E

DM

D

M

AN

A

N

Y

Y

L

L

OS

O

S

M

M

ON

O

NE

ET

T

AR

A

RI

IS

ST

TA

AS

S

“la noción central del monetarismo es que la moneda incide sobre las fluctuaciones económicas a corto plazo de la economía y sobre la inflación, o sea la tendencia de los precios. Parte de la noción central -rasgo que más le distingue del enfoque Keynesiano-, es que lo que importa es la cantidad de dinero (...) y no las tasas de interés, las condiciones del mercado monetario, las condiciones de crédito, y cosas por el estilo.”

Milton Friedman

4.1 INTRODUCCIÓN

Después de ocurrida la Gran Depresión hasta principios de los años setenta, el mundo académico estuvo fuertemente influenciado por el pensamiento de la escuela keynesiana (inicios de la década de los cincuenta). Más aun, luego de la introducción de la curva de Phillips en el análisis económico, se vivió un ambiente de optimismo debido a que por fin se encontró la forma de relacionar los componentes reales con los nominales (oferta y demanda agregada). Sin embargo, existieron grupos de intelectuales que no estuvieron de acuerdo con muchos de los principios que empleaban la escuela predominante, destacando entre ellos el pensamiento monetarista.

Los monetaristas critican a los keynesianos por su absoluta convicción de que tan sólo las políticas fiscales eran las únicas que repercutían en el monto demandado mientras que las medidas monetarias no eran significativas. La oferta monetaria tenía poca importancia macroeconómica. Tenemos que tomar en cuenta que la teoría keynesiana fue elaborada dentro de un contexto coyuntural bastante singular, dado por la Gran Depresión. Este contexto presentaba características especiales como por ejemplo una tasa de interés reducida y una demanda bastante elástica. Bajo estas condiciones particulares la política fiscal era la única efectiva, pero dentro de una coyuntura diferente a la de la Gran Depresión, estos postulados no serían válidos.

Las críticas formuladas por los monetaristas con respecto a la efectividad de las políticas monetarias sirvieron para que se corrigieran algunas imprecisiones cometidas por los seguidores de Keynes. Una vez que los keynesianos reconocieron que en realidad la política monetaria si tenía repercusiones sobre el producto, la disputa se trivializó a determinar las elasticidades de las curvas IS y LM. Si bien es cierto que la elasticidad de las curvas determinan la efectividad de las políticas económicas, estas varían de acuerdo al lugar y al tiempo en que se estén.

Otro punto de discusión era determinar si la autoridad debía o no utilizar esta la herramienta monetaria. Por un lado los monetaristas creían que la autoridad económica debía de utilizar discrecionalmente este instrumento mientras que los monetaristas recomendaban que se debía de mantener una regla constante cuando se refiere a política monetaria.

En rasgos generales, la aparición de los monetaristas sirvió para que se mejorara la armazón teórica keynesiana, evitando la generalización de varios planteamientos propios de una coyuntura particular.

El pensamiento monetarista tiene como principal exponente a Milton Friedman, profesor de la universidad de Chicago, quien sustenta la necesaria reconversión del Estado, debido a que su actitud “paternalista” era una importante fuente de las fluctuaciones económicas. Además destaca la importancia de la oferta de dinero en la economía, de aquí es que nace el nombre de esta escuela: el monetarismo.

Las proposiciones que caracterizan a esta escuela son las siguientes:

1. La oferta de dinero es la influencia dominante sobre la renta nominal.

2. El sector privado de la economía es, por naturaleza, estable. La inestabilidad de la economía es principalmente el resultado de políticas del gobierno.

3. En el corto plazo, la oferta de dinero influye sobre las variables reales. El dinero es el factor dominante que ocasiona movimientos cíclicos en la producción y el empleo.

4. En el largo plazo, la influencia del dinero se ejerce principalmente sobre el nivel de precios y otras magnitudes nominales. Las variables reales, como producción y empleo, son determinadas por factores reales, no monetarios.

el empleo (variables reales), es decir, a la oferta agregada. En el desarrollo del capítulo se estudiará la doctrina monetarista y sus principales aportes y discordias con la escuela predominante keynesiana. En resumen, se estarán discutiendo las dos primeras proposiciones que anteriormente han sido citadas. La tercera y la cuarta corresponden cronológicamente a otra etapa del desarrollo económico, la cual será vista en el próximo capítulo, y fue denominada inicialmente por Paul Samuelson como la Síntesis Neoclásica. En estos años también los monetaristas dejan sentir sus influencias en el análisis económicos, destacando por su postura frente al "trade-off" entre la inflación y el desempleo.

LA DEMANDA AGREGADA

Al igual que los keynesianos, los monetaristas han estudiado con gran profundidad este “lado de la economía” y gracias a ello es posible realizar una comparación más detallada. El análisis de la demanda permite entender porqué se toman determinadas políticas económicas y cuales son sus efectos reales. Precisamente, la forma de hacer política económica ha mantenido en efervescencia la discusión entre estos dos grupos académicos (los keynesianos y los monetaristas). El origen de estas discrepancias se centra principalmente en la validez o no de la teoría cuantitativa del dinero. Estudiar su validez es importante porque determina, no totalmente pero sí en gran parte, el comportamiento de la demanda agregada.

Empezamos esta parte del capítulo con la sección denominada Mercado Monetario en donde se estudia brevemente la “evolución” de la teoría cuantitativa, desde sus inicios con Fisher y la Escuela de Cambridge, pasando por la crítica de John Maynard Keynes y terminando con el replanteamiento monetarista a cargo de Milton Friedman. Al final de esta sección se desarrolla las formas de política económica recomendadas por cada escuela. La segunda sección de la Demanda Agregada se centra en el Mercado de Bienes y Servicios, es decir, se analiza con mayor detenimiento la forma de la curva IS y las políticas que derivan de este análisis.

4.2 EL MERCADO MONETARIO

Durante la Tradición Clásica, la teoría cuantitativa del dinero determinaba el monto demandado de bienes y servicios dentro de una economía, es decir, era una teoría de renta nominal. Su análisis era sencillo. Representaba una relación estática entre la cantidad de dinero y el nivel de precios. La tasa de interés estaba determinada dentro del mercado de fondos prestables. Luego, con el advenimiento la escuela keynesiana, se consideró que esta relación no era del todo fija por lo que no servía para determinar el monto demandado de bienes y servicios sino que determinaba la cantidad demandada de dinero. A esta relación se le incorporó la tasa de interés, la cual era determinada por la interacción del mercado de bienes y servicios y el monetario.

Los monetaristas vienen a rescatar la teoría cuantitativa clásica y critican en una primera instancia la forma como Keynes formula los factores que inciden en la demanda de dinero (versión débil) y luego consideran que la tasa de interés tiene muy poca influencia dentro del monto de dinero demandado (versión fuerte).

4.2.1 LA TEORÍA CUANTITATIVA: FISHER Y LA ESCUELA DE CAMBRIDGE

1Tal como lo había formulado Irving Fisher, en la teoría cuantitativa o ecuación de intercambio existe relación entre la cantidad de dinero (M), el nivel de precios (P), la producción o renta (y) y

1

la denominada velocidad renta o velocidad de circulación (V), es decir, el número de veces que en promedio la moneda local se utiliza en una transacción que involucra producción (renta).

MV = Py (4.1) o bien

(4.2)

M

Py

=

V

Pero Fisher no estaban de acuerdo con que se definiera a la velocidad de circulación mediante una ecuación residual, es decir, que solamente representaba un ratio de variables determinadas en la economía. Él y sus seguidores argumentaron que ésta estaba determinada por los hábitos y la tecnología de pagos de la sociedad (factores institucionales). Como ejemplos de factores que influyen en la velocidad de circulación del dinero se encuentran la duración promedio del periodo de pago, la práctica de utilizar cuentas corrientes o tarjetas de crédito bancarias y del crédito comercial entre empresas. Además argumentó que la velocidad de circulación podría considerarse como fija en el corto plazo.

De esta manera la teoría cuantitativa del dinero representa una relación de proporcionalidad entre el stock de dinero dado exógenamente y el nivel de precios.

(4.3)

y

P

V

M

=

o bien(4.4)

M

y

V

=

P

La escuela de Cambridge, siendo Alfred Marshall y Pigou sus principales exponentes, también demuestra esta relación de proporcionalidad entre el nivel de precio y el stock de dinero, pero de una manera menos mecanisista que la de Fisher, incorporando fundamentos microeconómicos. Marshall parte sobre la base de que cada individuo mantiene una cantidad de dinero (circulante) necesaria para realizar sus transacciones diarias y por seguridad (pagos inesperados). Pero por contraparte, el hecho de mantener dinero “en el bolsillo” implica un costo de oportunidad que generalmente está dado por el interés que ganaría si ese dinero estuviese depositado en el banco.

Marshall y los economistas de Cambridge suponían que la cantidad demandada de dinero representaba una proporción de su ingreso (renta) nominal. De esta manera definieron a la demanda por dinero como:

Md = k Py (4.5)

La versión de Fisher y la de Cambridge, en esencia, son equivalentes pero esta última versión es mucho más completa porque se basa en la teoría cuantitativa para formular una teoría de demanda de dinero. La propensión marginal a mantener dinero (k) se supone constante y conocida y la producción (y) está determinada por variables reales. Por consiguiente se determina la existencia de una relación de proporcionalidad entre la cantidad de dinero y el nivel de precios, la cual servirá de base para la formulación de la demanda agregada clásica.

el nivel de precios pero no en el nivel de producción, el cual estaba determinado por el sector real de la economía: “el dinero es el velo de la economía”.

4.2.2 LOS KEYNESIANOS Y EL DINERO

La Gran Depresión de los años treinta ocurrida en los Estados Unidos y su repercusión en todo el mundo occidental representó la coyuntura más favorable para que se produjese con éxito la denominada “Revolución Keynesiana”. Keynes formula su demanda de dinero tomando como base el análisis de Pigou (la demanda por dinero representa una proporción de la riqueza), pero los resultados a los que llega desacreditan totalmente a la teoría cuantitativa del dinero: la cantidad de dinero también influye en el nivel de producción.

Dentro de lo que podemos considerar como la era keynesiana podemos distinguir dos fases: la de los primeros keynesianos y la de los neokeynesianos.

Los primeros keynesianos

Estos seguidores de Keynes son los economistas de los primeros años después de la Gran Depresión (alrededor de los años 1945 y 1950), los cuales aún no habían asimilado a cabalidad los planteamientos de la Teoría General, por este motivo creían que el dinero tenía poca importancia y que la política monetaria era de poca utilidad como instrumento de estabilización. Llegaron a estos resultados debido a sus juicios empíricos sobre las pendientes de las curvas IS-LM, los cuales estaban influenciados por la experiencia de la Depresión: se representaba a la curva IS totalmente empinada y a la LM horizontalmente.

Los primeros economistas keynesianos creían que en condiciones de depresión la inversión sería relativamente inelástica, haciendo que la curva IS fuera bastante empinada. La Depresión fue un período que registró una tasa de interés muy baja y un bajo nivel de utilización de planta y equipo existente. Con este exceso de capacidad de producción, los primeros economistas keynesianos consideraban poco probable que la inversión respondiera mucho a cambios en la tasa de interés.

La trampa de liquidez

Con lo que respecta a la LM, durante la Gran Depresión se presentó el fenómeno denominado la Trampa de Liquidez. Esta situación se caracteriza por presentar tasas de interés muy bajas (precios de los bonos demasiados altos)2 con lo cual el costo de oportunidad de mantener dinero es muy reducido frente a la posibilidad de futuras pérdidas de capital (la gente confía que los precios de los bonos van a caer). Por este motivo los agentes mantienen cualquier cantidad de dinero que se les ofrezca por tan sólo una insignificante caída de la tasa de interés. La demanda es altamente sensible a cambios en la tasa de interés.

2

El gráfico No. 4.1 representa el equilibrio en el mercado monetario (a) y la derivación de la curva LM (b). En la parte (a) se representan distintos niveles de demanda por dinero, cada una de las cuales está determinada por un nivel de ingreso. La trampa de liquidez se presenta ante niveles de ingresos tan bajos (Y0, Y1) y con tasas de interés reducidas (r0, r1) que determina una curva de

demanda de dinero bastante sensible a cambios en la tasa de interés. Cualquier variación del ingreso que desequilibre el mercado monetario es neutralizada con un leve incremento en la tasa de interés.

Otra forma de enfocar la Trampa de la Liquidez es usando los bonos. El precio de los bonos (PB) mantiene una relación inversa con el nivel de tasas de interés (como se vio en el primer capítulo), éste puede expresarse como:

(4.6)

r

CP

PB

=

despejando la tasa de interés:

(4.7)

PB

CP

r

=

donde CP es la cantidad de unidades monetarias por concepto de interés que el bono paga por período y r es la tasa de interés.

Entonces, la trampa de liquidez puede explicarse como la situación en la que aunque el gobierno emita más dinero esperando con esto disminuir la tasa de interés, ésta no disminuye debido a que la gente considera que el precio de los bonos está demasiado elevado y no puede subir más (o bien que la tasa de interés está tan baja que ya no puede disminuir más). Lo anterior implica que cualquier aumento en la cantidad de dinero, que en condiciones normales llevaría a un exceso de

r

M

P

Md (Y0)Md (Y1) Md (Y2)

Md (Y3)

r

0r

3r

2M

SGRÁFICO No. 4.1 Trampa de liquidez

Tasas de interés considerablemente bajas (r0, r1) asociadas a ingresos reducidos (Y0, Y1), incrementan la elasticidad de la demanda de dinero de tal forma que la curva LM presenta un tramo casi horizontal.

(a)

r

Y

Y0 Y1 Y2 Y3

LM

(b)

oferta de dinero, no se manifestaría como tal debido a que la gente seguirá manteniendo su dinero a la espera que el precio de los bonos caiga.

La tasa de interés

Los primeros keynesianos tuvieron la firme convicción de mantener las tasas de interés de un nivel bajo (o mejor dicho, de mantener la pendiente de la LM horizontal) aún en tiempos de recuperación económica. El hecho de mantener baja la tasa de interés tuvo dos propósitos. El primero fue mantener bajo el costo por concepto de los pagos de interés sobre la deuda que se había incurrido en la venta de bonos para financiar los gastos militares. Durante la Segunda Guerra Mundial gran parte de estos gastos habían sido financiados con la venta de bonos al público a tasas de interés relativamente bajas. El otro factor consistió en proteger el valor del capital invertido en los bonos (↑r = CP/PB↓), es decir, que no caiga el precio de éstos puesto que los primeros keynesianos temían un regreso a las severas condiciones de depresión de los años treinta la que se produjo por la abrupta caída de los precios de los activos financieros. Ésta fue otra característica deseable para mantener bajas las tasas de interés. Por lo tanto, las tasas de interés bajas y estables se convirtieron en el objetivo de la política monetaria.

Además de las dos razones antes mencionadas se encuentra un razón teórica keynesiana. Estos economistas creían que la demanda de dinero era altamente inestable. De esta manera, la autoridad monetaria tenía que controlar tanto a la demanda de dinero como a la inversión privada, esta última guiada por lo que ellos llamaron “los espíritus animales”. Por el lado del mercado monetario fijaron las tasas de interés con el propósito de controlar a la demanda de dinero mientras que el gasto de gobierno era el instrumento fiscal que “domaría” a los movimientos desestabilizadores de la inversión privada.

Para entender la pérdida del control sobre la cantidad emitida al aplicar una política de tasas de interés fija, se analizará la figura anterior partiendo del punto de equilibrio dado por la intersección de la LM y la IS0 del gráfico No. 4.2 (b). Con la curva IS0 se tiene un nivel y0 de

renta, y por consiguiente la demanda de dinero será:

Md0 = L( y0, r)

En el caso que la IS se expanda (de IS0 a IS1) debido, por ejemplo, a un incremento en el gasto del público, la renta aumenta a y1 , por consiguiente, se produce una aumento en la cantidad de dinero

demandada (en el gráfico No. 4.2 - parte a - con el desplazamiento de Md0 a Md

1). Para incrementar sus tenencias de dinero, el sector privado deberá vender parte de su stock de bonos. Esta venta normalmente provocaría un alza en la tasa de interés (reducción en el precio de los bonos), pero la autoridad monetaria evitará esto comprando los bonos que el público desea vender a los precios vigentes en el mercado. Al comprar estos bonos, la autoridad monetaria está aumentando la cantidad de dinero en la economía. Lo mismo sucede en el caso contrario. Si se produce una contracción de la curva IS (provocado por ejemplo por un incremento en los impuestos que desplaza la IS de IS0 a IS2 ). La demanda de dinero se contraerá y, por consiguiente, el público adquirirá bonos. La autoridad monetaria se vería en la necesidad de vender parte de su stock de bonos y con esto retirar dinero de la economía (MS0 a MS

2). Tal como se ha demostrado, al fijar el nivel de la tasa de interés, la cantidad de dinero estará determinada por la demanda de dinero.

M

S0M

d0M

d2r

M

S2M

d1M

S1LM

IS0 IS2

IS1

M/P

r

r

Y

(a)

(b)

Y1

Y2 Y0

GRÁFICO No. 4.2

Modelo IS-LM con tasa de interés fija.

Los primeros keynesianos no consideraban importante esta pérdida de control sobre la cantidad de dinero. La cantidad de dinero no se consideraba importante. Pero la realidad económica demostró que los primeros keynesianos estaban errados al no darle la importancia que se debía al dinero con el fracaso de la política de fijación de tasas de interés. Luego de que la Segunda Guerra terminó, los consumidores que se habían visto obligados a ahorrar debido al racionamiento y a la escasez empezaron a satisfacer sus necesidades. Esto provocó que la IS se desplazara a la derecha como en el gráfico No. 4.2. La autoridad monetaria se vio en la necesidad de aumentar el stock de dinero para evitar que la tasa de interés suba, pero este crecimiento del stock de dinero contribuyó a general un espiral inflacionario que recién se pudo controlar cuando el Banco Central alteró el stock de dinero, es decir, cuando se eliminó la política de fijación de las tasas de interés.

Los neo-keynesianos

Así designaremos a los seguidores de Keynes que hacen su aparición después de los primeros keynesianos, quienes eran un grupo más apegado a la Teoría General. Este grupo de también se basan en los principios de Keynes pero ya recogen los aportes de Friedman en lo que respecta a la importancia del dinero.

Si bien es cierto que dentro de su marco teórico reconocen que el dinero era uno de los determinantes importantes del nivel de actividad económica, estos keynesianos refutan la validez de la teoría cuantitativa clásica debido, principalmente, a que la velocidad del dinero no era una constante o independientemente determinada; ésta se determinaba dentro del sistema. También podrían afectar el nivel de actividad económica algunos factores distintos del dinero. Por ejemplo, en el gráfico No. 4.4, se analizará la respuesta del sistema a un incremento del gasto público:

r

Y

IS

0LM

1LM

2y0 y1 r1

r0

GRÁFICO No. 4.3

Esquema IS-LM de los primeros keynesianos

El incremento del gasto público de G0 a G1 desplaza la curva IS de IS(G0) a IS(G1). La renta aumenta de y0 a y2 y la tasa de interés se incrementa de r0 a r1. Aquí el stock de dinero permanece

constante y el aumento del gasto público es financiado por la venta de bonos al público. La descripción de este proceso empieza con el incremento de la demanda de dinero para las transacciones debido al mayor nivel de renta (de y0 a y1). Para que la demanda de dinero se iguale de nuevo con la oferta de dinero original se requiere un aumento en la tasa de interés (de r0 a r1). El incremento de ésta última produce un descenso en la cantidad de inversión. La disminución de las inversiones produce una caída en el producto (de y1 a y2) A una tasa de interés mayor habrá disminuido la demanda especulativa de dinero, lo mismo que la demanda de saldos para transacciones para un determinado nivel de renta. De esta forma, el mismo stock de dinero puede soportar un nivel de renta mayor. Otra forma de expresar este hallazgo es utilizando la teoría cuantitativa en donde se ve que la velocidad de circulación del dinero varía directamente con respecto a la tasa de interés.

(4.9)

Y

P

V

M

(r↑)↑=

↑

Puesto que la velocidad de circulación no es constante, no existe un nivel de renta que corresponda a un determinado nivel de stock de dinero. Es decir, ni siquiera en el corto plazo la renta nominal o real sea determinada únicamente por el nivel de oferta de dinero. De esta manera los keynesianos refutaron la teoría cuantitativa que estuvo de moda en la época anterior a la Depresión.

4.2.3 REPLANTEAMIENTO MONETARISTA DE LA TEORÍA CUANTITATIVA

Y

r

LM

IS(G1)

IS(G0)

y0 y2 r0

r1

GRÁFICO No. 4.4

Efecto de un incremento en el gasto público en la velocidad de circulación.

Como ya se mencionó en la introducción, el keynesianismo desacreditó muchas de los fundamentos clásicos y específicamente a la teoría cuantitativa. Sin embargo, Milton Friedman afirmó que los keynesianos habían interpretado erróneamente esta teoría. De esta manera, el padre del monetarismo formula el denominado “replanteamiento de la teoría cuantitativa”. Esta formulación se presenta en dos formas: la débil y la fuerte, que a continuación vamos a explicar.

La forma débil

En este replanteamiento de la teoría cuantitativa, Friedman analiza la teoría cuantitativa de Cambridge, la cual es formulada como una teoría demanda de dinero, pero incorpora los aportes que Keynes había realizado en este sentido. Su intento final es volver a formular una teoría cuantitativa que nos indique la influencia del dinero sobre el producto nominal (una teoría de renta nominal); sin embargo, en este replanteamiento no se va a lograr tal fin.

El enfoque Cambridge se centraba en la demanda de dinero. La relación central era:

Md =

k

Py (4.10)que expresaba una relación de proporcionalidad de la demanda de dinero (Md) y el nivel de renta nominal (Py) que estaba dada por el factor (k), la propensión a mantener dinero, que se supuso constante en el corto plazo.

Keynes, para explicar su teoría sobre la demanda de dinero, determinó y analizó los factores que determinan la conveniencia de mantener el dinero en relación a otros activos. En este sentido, Friedman incorpora la idea keynesiana de considerar al dinero como un activo y ya no tan sólo como un medio de pago. Para hacer esto Keynes tuvo que plantear como supuesto simplificador que los activos diferentes al dinero constituían un grupo suficientemente homogéneo, los cuales podrían agruparse bajo la categoría de “bonos”. Luego analizó la forma como las personas distribuían su riqueza entre dinero y bonos. Los principales factores que él consideraba que determinaban dicha distribución eran el nivel de renta y de tasa de interés. Su ecuación de demanda de dinero es la siguiente:

Md = g(Y, r) (4.11)

donde el primer elemento representa la cantidad de dinero utilizada para las transacciones de los individuos; mientras que el segundo elemento varía de acuerdo con el nivel de tasa de interés que ofrece el bono, es decir, es la cantidad de dinero utilizada para la especulación.

Expresando en términos de la ecuación de Cambridge, Keynes se centró en la tasa de interés como el principal determinante de k, la cantidad de saldos monetarios que una persona mantendrá con un determinado nivel de renta. Un aumento de la tasa de interés ocasionará un descenso de k o, lo que es su equivalente, un incremento en la velocidad de circulación del dinero. Puesto que k era una variable, la ecuación de Cambridge no podría proporcionar una teoría de la renta nominal.

Md = f (P, y, rB, rA, rD) (4.12)

donde:

P = nivel de precios y = renta real

rB= tasa nominal de interés sobre bonos

rA= rendimiento nominal sobre las acciones

rD= rendimiento nominal sobre los bienes durables

La cantidad de dinero tiene una relación directamente proporcional con la renta nominal (producto de las dos primeros variables de la función de demanda) y una relación inversamente proporcional con la tasa de retorno sobre los activos alternativos. Estos activos son los bonos, las acciones (participación accionaria en empresas) y los bienes durables como bienes de consumo durables, terrenos y edificaciones. Los bienes durables no generan una tasa de interés explícita o dividendos. Su rendimiento se deriva del incremento esperado en el precio del bien durante el período de su tenencia. Por lo tanto, la tasa de inflación esperada también es un determinante de la demanda de dinero.

Puede verse en esta ecuación que Friedman ha replanteado la teoría cuantitativa, proporcionando una explicación sistemática de k, explicación que toma en cuenta el análisis keynesiano del rol de dinero como activo.

Md = k (rB, rA, rD) PY (4.13)

El lector se habrá dado cuenta que el planteamiento de la demanda de dinero keynesiana y monetarista casi no ha variado. La diferencia entre ambas políticas no se encuentra en este primer momento en la forma de plantear Md, sino que radica en que los monetaristas propugnan que la función de demanda de dinero es estable. Los desequilibrios más frecuentes dentro del mercado monetario proviene por variaciones del stock de dinero, es decir, de la intervención de la autoridad monetaria. Un incremento del stock de dinero conducen a un aumento en Py o causan disminuciones en rB, rA y rD (lo cual hará subir k) con efectos indirectos sobre Py.3

Md = f ( P , y , rB, rA, rD) (4.14) (+) (+) (-) (-) (-)

Finalmente, un monetarista debe considerar los cambios en la cantidad de dinero son importantes para determinar la renta nominal, es decir, que gran parte del efecto de un cambio en M se manifiesta en forma de cambio en Py.

Se dice que este replanteamiento es débil en dos sentidos. En primer lugar, esta reformulación de la teoría cuantitativa no cumple con el postulado de la Teoría Cuantitativa Clásica de que el nivel de precios varía proporcionalmente con el stock de dinero, tanto en el corto como en el largo plazo. En segundo lugar, este planteamiento débil no es suficiente para establecer la primera y la tercera de las proposiciones enumeradas en la introducción: que la oferta de dinero es la influencia dominante sobre la renta nominal y la renta real en el corto plazo. La posición débil de la teoría cuantitativa señala que el dinero tiene importancia para tales variables pero no es la

3 Al experimentarse una reducción en las tasas de retorno sobre los activos alternativos con

respecto al dinero (rB, rA, rD) se incrementará la demanda de dinero para un determinado nivel

única influencia sistemática importante sobre éstas (incorporan los retornos de diferentes activos).

La forma fuerte

La posición fuerte de la teoría cuantitativa la convierte de una teoría de demanda de dinero en una teoría de renta nominal. Esto es posible si en la función de demanda de dinero las variables distintas a la renta nominal (rB, rA, rD) tienen poco efecto sobre k. Por lo tanto, las tenencias de

dinero serían una proporción k casi constante de la renta. Friedman y otros han realizado trabajos empíricos que los convencen de que esta posición fuerte de la teoría cuantitativa, que puede expresarse como:

Py =

1

k

M (4.15)es una mejor aproximación que la expresada mediante representaciones simples de la visión keynesiana. Esta teoría fuerte es la que soporta declaraciones de Friedman como: “Considero una exageración la descripción de nuestra posición que el dinero es todo lo que importa en los cambios de la renta nominal y en los cambios en el corto plazo de la renta real, pero es una exageración que muestra la esencia de nuestras conclusiones”.

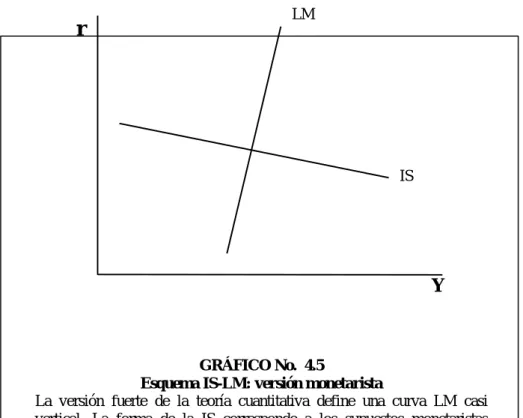

Esta posición fuerte de la teoría cuantitativa señala la forma de la curva LM. Ésta es casi, pero no totalmente, vertical, debido a que la elasticidad de la demanda de dinero con respecto al interés es bastante reducida (gráfico No. 4.5)

r

Y

IS LMGRÁFICO No. 4.5 Esquema IS-LM: versión monetarista

Hasta ahora no hemos desarrollado la forma de pensar de los monetaristas acerca de la forma de la IS, la cual se hará en la siguiente parte de este capítulo, pero como un adelanto decimos que la IS de los monetaristas es más horizontal que la keynesiana porque según los primeros, los keynesianos restringen los canales mediante los cuales la tasa de interés afecta la demanda agregada.

4.2.4 POLÍTICA ECONÓMICA

Como se ha visto hasta esta parte del capítulo, la diferencia entre los monetarista y los neokeynesianos ya no está centrada en la efectividad que tiene el dinero como instrumento de política económica. Si bien es cierto que los primeros keynesianos afirmaban que los efectos de la política monetaria no eran relevantes mientras que los resultados de política fiscal sí eran los únicos importantes4, esta postura cambió debido a los resultados que se observaron en la realidad. Lo que ahora se discute es la forma como debe actuar la autoridad económica con este instrumento.

Los monetaristas postulan el uso de una tasa de crecimiento del dinero constante debido a dos factores:

1. Los efectos de la política monetaria tienen mayores repercusiones que otros shocks que podrían afectan a la economía y, por consiguiente, capaz de desestabilizar la economía. Este postulado se origina tomando en cuenta la forma de la curva LM. Como ya se dijo, la forma de la curva LM es casi vertical debido a que la tasas de interés efectan de manera reducida a la demanda de dinero.5

El gráfico No. 4.6 (parte a), muestra que los shocks que ocurren por el lado fiscal no tienen grandes efectos sobre el producto. Estos shocks pueden estar dados por una disminución (IS1)

o aumento (IS2) del gasto de gobierno, de los impuestos o por alteraciones en las cantidades

de inversión privada. Por otro lado, como se puede apreciar en el gráfico No 5.6 (parte b), variaciones en el sector monetario producen grandes fluctuaciones en la renta nominal y real en el corto plazo. Generalmente estos desplazamiento de la curva LM son producto de la política monetaria y no por la inestabilidad de la demanda de dinero. Por consiguiente la autoridad monetaria tiene un poderoso instrumento que determina el nivel de producto.

4 A estos keynesianos también se los denominan “fiscalistas”.

5 Forma fuerte de la nueva teoría cuantitativa que formula Friedman y en la que hace ver que

2. La autoridad monetaria no tiene el suficiente conocimiento del funcionamiento de la economía para poder predecir una perturbación y la magnitud de sus efectos. Por consiguiente, no tiene una idea exacta de cuándo ni cuánto debe modificar la oferta monetaria para disminuir la fluctuación de la producción. Sus principales limitaciones se concentran en la su incapacidad para conocer el tiempo exacto en que se produce el shock y la duración del efecto de alguna de sus políticas. Es más, si la autoridad aplica una medida de política económica para incentivar el producto ante una contracción de éste debido a un shock transitorio, el cual ya se había diluido, entonces el resultado de la política sería un sobrecalentamiento de la economía que podría terminar en un espiral inflacionario. A esto se le suma otro problema. La autoridad monetaria carece de conocimiento del número de rezagos que tiene su medida económica, es decir, cuantos períodos después de darse van a estar influenciados. Al no conocer esto, la autoridad podría pensar que es un shock externo el que produce determinado nivel de renta pero no se da cuenta que son los rezagos de una antigua medida económica, con lo que la autoridad monetaria va a estar corrigiendo continuamente los efectos originados por sus propias políticas y no tanto por factores propios al mercado.

Entonces, producto de la gran repercusión que tiene la política monetaria sobre la renta y la falta del conocimiento que tiene la autoridad económica sobre el mercado, Friedman afirma que lo mejor que se puede hacer para tener un crecimiento estable es mantener un nivel de crecimiento estable de la cantidad de dinero (REGLA). En las mismas palabras de Friedman:

r

Y

LM

IS2

IS0

IS1

y2 y1

y0

r

Y

IS LM0

LM1

LM2

y1 y0 y2

(a)

(b)

GRÁFICO No. 4.6

Efectos de la política monetaria

“Existe un refrán según el cual lo mejor es frecuentemente enemigo de lo bueno, lo que parece ser altamente pertinente. El objetivo de lograr un alto grado de estabilidad económica, es sin duda, magnífico; sin embargo, nuestra capacidad para alcanzarlo es limitada” 6

Otros economistas han propuesto recientemente normas alternativas para la actuación de la autoridad monetaria que son más flexibles que la norma sobre la tasa de crecimiento monetario constante propuesta por Friedman. Estos economistas proponen las llamadas “normas contingentes” por las cuales se estipula el actuar de la autoridad monetaria ante determinadas circunstancias (por ejemplo una guerra) y la necesidad de la reformulación de la norma con el avance del tiempo7. Sin embargo, aún en estas propuestas, no se permite que la autoridad utilice discrecionalmente los instrumentos de política económica.

El economista monetarista Allan Meltzer, en un estudio sobre la exactitud de los pronósticos económicos, llega a la conclusión de que “los pronósticos de los principales agregados económicos son tan inexactas que probablemente las políticas discrecionales que se adopten sobre la base de sus pronósticos no estabilicen la economía”8.

En contraste, los neokeynesianos postulan la discrecionalidad de la utilización de los diversos instrumentos de política económica. Este planteamiento se centra en la negación de los dos factores antes expuestos que sirven como base de la conducta monetarista. Los factores neokeynesianos son los siguientes:

1. La curva LM es mucho menos vertical que la presentada por los monetaristas. Ellos postulan que la demanda por dinero está influenciada por la tasa de interés. Los neokeynesianos, utilizando la teoría cuantitativa para respaldar su posición, afirman que la velocidad de circulación del dinero está influenciada por los retornos de diversos activos financieros como los bonos, acciones y hasta el rendimiento esperado de los bienes durables. La Figura 3.7 indica cómo es la forma de la LM. De esta manera, y debido a que para los neokeynesianos el sector privado era inestable y generador de shocks, los continuos movimientos de la IS tenían efectos significativos en el nivel de renta.

6 Milton Friedman, The Optimun Quantity of Money and Other Essays , Chicago, Aldine, 1969, p.

187.

7 Robert Barro, “Developments in the Theory of Rules versus Discretion”, Economic Journal,

1986, suplement, p. 15.

8 Allan Meltzer, “Limits of Short-Run Stabilization Policy”, Economic Inquiry 25, January, 1987,

2. Los keynesianos no son tan pesimistas como los monetarista en lo que se refiere a los resultados de la intervención de las autoridades económicas. Ellos consideran que se pueden predecir los shocks que afectarán a la economía y diseñar políticas económicas para neutralizarlos. Obviamente se presentarán errores pero por lo general las autoridades lograrán un mejor desempeño económico del que se pudiese obtener de la política de normas fijas (DISCRECION).

“Regla versus discreción” es uno de los más candentes debates entre las escuelas económicas. En las décadas de los sesenta y setenta tuvo como protagonistas a los monetaristas y neokeynesianos. En tiempos más recientes la polémica continúa, con la diferencia de que ahora se cuentan con instrumentos econométricos y la suficiente tecnología para procesar volúmenes extensos de información, lo cual nos daría confianza en la capacidad de la autoridad económica. Pero por otro lado, las críticas a estos modelos no dejan de ausentarse. La más destacable es la crítica de Robert Lucas y sus expectativas racionales, las cuales invalidan toda esta armazón de conocimientos. El desarrollo esta nueva etapa en la polémica regla versus discreción se desarrollará en el próximo capítulo.

4.3 EL MERCADO DE BIENES Y SERVICIOS

El análisis monetarista se ha centrado principalmente en el lado del mercado monetario en el que se ha tomado como base para su desarrollo la teoría cuantitativa del dinero de la escuela de Cambridge. Sin embargo, la armazón teórica de su planteamiento estará incompleto mientras no se replantee, bajo sus principios, el lado del mercado de bienes y servicios.

LM

IS2 IS0

IS1

Y

r

y2 y0 y1

GRÁFICO No. 4.7

Esquema IS-LM según los neokeynesianos

La crítica que desarrollan los monetarista, en este campo, hacia los keynesianos indica que estos últimos han cometido un error al subestimar el efecto que tienen las variaciones del nivel de tasa de interés sobre la cantidad invertida en la economía. El origen de este error se debe a que Keynes agrupó al resto de activos financieros, diferentes del dinero, de una forma demasiado estrecha (los denominados bonos). Los monetaristas creen que si se reconoce que una variación en la tasa de interés es realmente una variación en todos los rendimientos de los diferentes activos financieros que Friedman había señalado (los bonos, las acciones y los bienes durables), entonces esto sí demostraría el verdadero cambio de costos que las empresas tendrían que afrontar al momento de tomar préstamos para comprar bienes para inversión.

Estas consideraciones quedan plasmadas en el gráfico No. 4.8, donde se presenta una curva IS mucho más horizontal que la curva IS keynesiana.

Por otra parte, los neokeynesianos han dejado de lado el planteamiento de sus predecesores (los primeros keynesianos) en el cual se presentaba una curva IS casi inelástica (casi vertical). Pero tampoco concuerdan con la posición monetaristas en dibujar la curva IS tan horizontal. Esta es una de las principales diferencias entre éstas dos escuelas.

Política Económica

Los monetaristas y los keynesianos tienen conceptos totalmente diferentes con respecto a la eficacia de la política fiscal. Los primeros afirman que la política fiscal por sí sola no tiene efectos en la renta. Por lo general, se confunde los efectos reales de una política fiscal debido a que cuando ésta es aplicada, siempre va acompañada por una medida de política monetaria. Milton Friedman ha expresado este punto de vista de la siguiente manera: “Voy al punto

GRÁFICO No. 4.8

Curva IS según la versión monetarista y keynesiana

Nótese que la pendiente de la IS monetarista (ISm) es mucho más elástica que la IS neokeynesiana (ISk), debido a que la primera toma en cuenta no sólo los efectos de un cambio en la tasa de interés de los bonos sino también en las acciones y en la rentabilidad de los bienes durables.

r

Y

ISm LM

principal: en mi opinión, el presupuesto del gobierno en sí mismo no tiene efecto significativo sobre la renta nominal, la deflación o sobre las fluctuaciones cíclicas”.9

La politica monetaria y fiscal

Este punto de vista estaría reflejado en el caso en el que el gobierno decida aumentar el nivel de gasto público financiándose a través de un aumento en la emisión (emisión inorgánica). Por consiguiente, tenemos tanto una medida de política monetaria (aumento de M) como un medida de política fiscal (aumento de G). Este punto de vista se representa en el gráfico No. 3.9 (parte a).

En esta parte del gráfico se puede desagregar el efecto de la política fiscal y el de la política monetaria. El aumento del gasto del gobierno en sí mismo incentiva a que el producto crezca de y0 a y1. Si es que el gobierno “monetiza su deuda”, es decir, la financia a través de una venta de

sus bonos al banco de reserva, entonces el efecto final será un incremento en la oferta monetaria porque el banco de reserva de esta manera “suelta” dinero para comprar estos bonos. El efecto de aumento en la oferta monetaria se puede observar en el gráfico No. 5.9 (parte a) con el desplazamiento de la curva LM (LM0 a LM1), y su efecto sobre el producto estaría dado por la

variación entre y1 e y2.

9Milton Friedman y Walter Heller, Monetary Versus Fiscal Policy (New York: Norton,1969) pág.

51

IS1

IS0 LM0

LM1

y0 y1 y2

LM

IS1

IS0

y0 y1

r

r

Y Y

(a) (b)

GRÁFICO No. 4.9

Esquema IS-LM. Versión monetarista

Las pendientes de la IS-LM corresponden al pensamiento monetarista. (a) Efecto de un aumento del gasto en el producto, financiado por una mayor emisión. (b) Efecto de un aumento en el nivel del gasto pero esta vez el sector monetario permanece invariable.

r

ir

iSimplemente política monetaria

Crowding out

Los monetarista afirman que el efecto del aumento en el gasto público o disminución de los impuestos, cuando no van acompañados de una acción monetaria, tienen en realidad muy poco efecto sobre el producto. Este pensar está representado en el gráfico No. 5.9 (parte b). Siguiendo con el ejemplo anterior, un aumento en el gasto del gobierno produce un desplazamiento de la curva IS con lo cual aumenta el producto de y0 a y1 solamente (debido a la pendiente monetarista

de la curva LM). Como este aumento del gasto no es financiado por el sector monetario, entonces la curva LM se mantiene constante. Al producirse un aumento del producto, esto incentiva a un crecimiento de la demanda por dinero para motivos de transacciones10. Pero como la oferta de dinero se mantiene constante, el aumento de la demanda de dinero es mermado por un aumento de la tasa de interés que actúa como “válvula de escape” y produce como efecto final que la demanda por dinero se mantenga constante. El resultado implicó que la tasa de interés debiera crecer mucho más que en el anterior caso ya que en el segundo la oferta monetaria no varía.

Como ya se dijo en la primera parte de esta sección, los monetaristas grafican a la curva IS con una pendiente cercana a cero debido a que ellos afirman que la inversión es altamente sensible a cambios en la tasa de interés. Por consiguiente, un incremento en el gasto del gobierno impulsa a un aumento en la tasa de interés (este aumento es mayor cuando se mantiene constante la cantidad de dinero ofertada). Frente a este hecho la inversión responde negativamente. A este proceso se le llama “crowding out” y muestra el efecto atenuador de un aumento de la tasa de interés sobre la inversión, el cual es producido por una incremento en el gasto de gobierno.

De manera analítica, el Crowding Out se puede explicar utilizando la fórmula simplificada de la curva IS: Y= [1/(1- c´)][Co + I(r) + G], en donde el primer corchete es el elemento

multiplicador. Un aumento en el gasto de gobierno haría aumentar el producto de y0 a y1 (gráfico

No. 4.10). Si asumimos que la tasa de interés se mantiene constante entonces la curva LM se debería desplazar hasta cruzar el punto B. Pero como la intención de los monetaristas es demostrar que la política fiscal no tiene mucho efecto por sí misma, entonces mantienen constante la cantidad de dinero ( la curva LM no se desplaza). En el punto B existe un exceso de demanda de dinero que se puede traducir en una exceso de oferta de bonos (la tasa de interés está muy baja que es equivalente a decir que los precios de los bonos están muy altos). Las personas para satisfacer su demanda de dinero van a vender sus bonos y por consiguiente los precios de estos caerán, lo que equivale a decir que la tasa de interés va a aumentar. Un aumento en la tasa de interés tiene un efecto negativo en la inversión privada. Volviendo a la ecuación de la IS: Y=

[1/(1- c´)][Co + ↓I(r) +↑G], por consiguiente y1 tendrá que disminuir hasta y2 donde de nuevo

se encuentra en equilibrio el mercado monetario (punto C).

10 Recordar que la Md = kY-hr., donde ky representa el monto de dinero utilizado en

Es necesario tener en cuenta que la magnitud del crowding out varía de acuerdo con la inclinación de la curva LM. En este caso el crowding out fue parcial porque la curva LM no era totalmente vertical. En caso de que lo hubiese sido, un incremento en el gasto público sólo provocaría un aumento en el nivel de tasas de interés, es decir, el crowding out sería total.

La conclusión monetarista en este sentido señala que la política fiscal no tiene grandes repercusiones sobre el producto si no va acompañada de una medida de política monetaria. Ante la ausencia de las medidas de política monetaria, son las tasas de interés quienes equilibran al mercado monetario ante un aumento en el producto debido a una medida fiscal, a este fenómeno se le conoce como crowding out.

Efecto riqueza

Los monetaristas no solamente utilizaron el crowding out para probar sus hipótesis sino que ellos creían que podía darse el caso que la aplicación únicamente de una medida fiscal podía hasta hacer disminuir el producto agregado. Esto puede ser probado incorporan al análisis keynesiano de la IS-LM el efecto riqueza o portafolio. Ya antes Pigou había incorporado este efecto en su marco de análisis del mercado de bienes y servicios para encontrar un modelo clásico de la curva de demanda en el corto plazo.

Para entender el mecanismo del efecto riqueza necesitamos replantear la función de demanda de dinero keynesiana e incorporarle el elemento “riqueza” (Wh), tal como se presenta a continuación:

Md = L ( y, r, Wh ) (4.16) LM

IS IS

Y

r

y0 y2 y1

r

0r

1

B C

A

GRÁFICO No. 4.10 Crowding out

donde la riqueza está conformada por los bonos (B) y la cantidad de dinero11 (M) que mantienen las personas naturales o jurídicas para sus transacciones. Replanteando la ecuación anterior:

Md = L ( y, r, B + M ) (4.17)

Una vez conocida la nueva función de demanda de dinero se procederá a explicar el efecto riqueza en sí y para esto utilizaremos el gráfico No. 4.11. Empezaremos suponiendo que el gobierno va a aumentar su nivel de gasto a partir de un momento determinado. Con ello la curva IS se desplaza de IS0 a IS1. Si se mantiene el nivel impuestos constantes entonces para poder

financiar este aumento en sus gastos tendrá que recurrir a la venta de bonos de tesorería.

11La definición de dinero (M) involucra a aquellos activos financieros que no devengan interés.

Como el objetivo del presente análisis es determinar el efecto final de la política fiscal sin la colaboración de la monetaria, entonces se debe mantener el nivel de dinero de la economía constante. Por consiguiente, el único comprador de los bonos de tesorería sería el sector privado. Debido a que se está produciendo una venta de bonos masiva existe una tendencia a que el nivel de estos caiga (lo mismo, que aumente la tasa de interés para motivar a los compradores).

El efecto de este proceso en el nivel de riqueza es el siguiente: a nivel agregado la cantidad de dinero (M) se mantiene constante, pero ahora cada individuo mantiene un nivel mayor de bonos con lo que resulta:

Md = L ( y, r, (B + M) ↑ ) (4.18)

Este incremento en la cantidad de dinero demanda es representada por el desplazamiento de la curva LM de LM0 a LM1, es decir, un incremento en la cantidad demanda de dinero produce un

incremento en la tasa de interés para cualquier nivel de producción. Ahora el nuevo nivel de equilibrio del mercado monetario es el punto de intersección de la curva IS1 y LM1. Punto donde

la cantidad de producción es menor a la cantidad de producción que se tenía antes de que el gobierno aumentase el nivel de gasto público (y2 < y0 ).

Los monetaristas concluyen que el efecto neto de alguna acción de política fiscal es tan pequeño e incluso incierto que no es conveniente utilizar esta herramienta. Por su lado los keynesianos descartan el desplazamiento de la LM producto del efecto riqueza. En períodos cuando los déficit

IS0 IS1 LM0 LM1

y1 y0 y2

Y

r

GRÁFICO No. 4.11 Efecto portafolio