Entornos empresarial,

fiscal y

financiero

EL ENTORNO EMPRESARIAL

Empresas de un solo dueno • Sociedades • Corporaciones • Sociedades de responsabilidad limitada (S. de R.L.) EL ENTORNO FISCAL

Impuesto sobre la renta de personas morales • Impuesto sobre la renta de personas fisicas

EL ENTORNO FINANCIERO

EI objetivo de los mercados financieros • Mercados financieros

• Intermediarios financieros • Corredores financieros • EI mercado secundario • Asignaci6n de fondos y tasas de interes

RESUMEN PREGUNTAS

PROBLEMAS DE AUTOEVALUACI6N PROBLEMAS

SOLUCIONES A LOS PROBLEMAS DE AUTOEVALUACI6N BIBLIOGRAF[A

-AMBROSE BIERCE The Devil's Dictionary

Para poder cntender mejor la funci6n de los administradores financieros, es necesario que usted se familiarice con los entornos en los cuales operan. La forma de organizacion que eli-ge una compafua es uno de los aspectos del entorno empresarial en el que debe funcionar. En el presente capitulo analizaremos las ventajas y desventajas de las distintas form as alternati-vas de organizacion empresarial. Posteriormente, revisaremos el entorno fiscal para lograr una comprension basica de la forma en que las implicaciones fiscales pueden influir en las diferentes deeisiones financieras. Por ultimo, investigaremos el sistema financiero y el entor-no, siempre cambiante, en el que se genera el capital.

EL ENTORNO EMPRESARIAL _ _ _ _ _ _ _ _ _ _ _ _ _ _ _ _ _ _ _ _ _ __ _ _ _ _ _ _ _ _ _ _ _ __ __ _ _ =~=*"~;:_;C:~:::::".~7

Empresa de un solo dueno. Forma de organi-zacion empresarial en la que solo existe un dueno. Este ultimo tiene r espon-sabilidad ilimitada sobre todos los pasivos de la empresa.

Sociedad. Forma de or-ganizacion empresarial en la que dos 0 mas per -sonas fungen como du e-nos. En una sociedad general, todos los socios tienen una responsabil i-dad ilimitada sobre los pasivos de la empresa; en las sociedades limita-das, uno 0 mas socios pueden tener responsab i-lidad limitada.

En EUA existen cuatro formas basicas de organizacion empresarial: empresas de un solo dueno (un propietario), sociedades (generales y limitadas), corporaciones y soeiedades de responsabilidad limitada (5. de R.L.). Las empresas de un solo dueno super an en numero a todas las demas juntas en una proporcion de dos a uno, pero las corporaciones ocupan el primer lugar en cuanto a ventas, activ~s, ganancias y aportacion al producto interno. En es-ta seccion ira descubriendo algunas de las venes-tajas y desvenes-tajas de cada una de las formas alternativas de organizacion empresarial.

Empresas de un solo duefio

La empresa de un solo dueno es la forma mas antigua de organizacion empresarial. Como 10 indica su nombre, pertenece a un unico propietario; es deeir, un solo individuo posee to-dos sus activos y es personalmente responsable de toto-dos sus pasivos. Este tipo de organiza-cion no paga impuesto sobre la renta de manera separada. Los duenos solamente se limitan a sumar las gananeias 0 a restar las perdidas de la empresa cuando determinan sus ingresos personales gravables. Esta forma de organizacion empresarial es muy utilizada en las industrias de servicios. Debido a su simplicidad, las empresas de un solo dueno se pueden establecer con relativa facilidad y pocos gastos. La simplicidad es una de sus grandes virtudes.

La principal desventaja es que el dueno es personalmente responsable de todas las obli-gaciones. 5i la organizacion es demandada, la demanda pro ceder a contra el dueno como persona y este tendra una responsabilidad ilimitada, 10 cual significa que gran parte de sus bienes personales, ademas de los activos de la empresa, podran ser embargados para resar-eir los danos. Otro de los problemas con este tipo de empresas es la dificultad de allegarse ca-pital. Como su existencia y exito dependen en gran medida de una sola persona, es posible que no resulten tan atractivas para los acreedores como otras formas de organizacion. Ade -mas, los duenos tienen ciertas desventajas fiscales. Las autoridades tributarias no conside -ran los beneficios marginales, por ejemplo, seguros de gastos medicos y seguros colectivos, como gastos de las empresas y, por 10 tanto, no son totalmente deducibles de impuestos. Por 10 general, las empresas deducen este tipo de benefieios, pero los duenos deben pagar una parte importante con los ingresos que quedan despues del pago de impuestos. Ademas de dichos inconvenientes, este tipo de propiedad hace mas diffcilla transferencia de la titulari-dad que las corporaeiones. En la planeacion de los bienes, ninguna poreion de las empresas se puede transferir a los miembros de la familia mientras viva el propietario. Por dichas ra-zones, esta forma de organizacion no ofrece la flexibilidad de otras.

Sociedades

Una sociedad es similar a una empresa de un solo dueno, salvo que tiene mas de un prop ie-tario. Ademas, al igual que esta ultima, no paga impuesto sobre la renta. En lugar de ello, los soeios induyen las perdidas 0 gananeias que se derivan como parte de su ingreso personal gravable. Una de las posibles ventajas de esta forma de Cfganizaeion empresarial es que, en

Socio limitado. Miem-bra de una sociedad limitada que no es perso-nalmente responsable de las deudas de la sociedad.

Socio general. Miem-bra de una sociedad con responsabilidad ilimitada en cuanto a las deudas de la misma.

Corporacion. Forma de organizacion empresarial legalmente independien-te de sus duenos. Entre las caracteristicas que la distinguen estan la res-ponsabilidad limitada, la facilidad de traslado de la titularidad, la vida ili-mitada y la capacidad de obtener importantes su-mas de capital.

10 que respecta a la titularidad, por 10 general se puede obtener mas capital. Mas de un due-no puede aportar capital personal y es posible que los acreedores esten mas dispuestos a aportar recursos, considerando la base mas amplia de inversi6n por parte de los duenos.

En una sociedad general, todos los socios tienen una responsabilidad ilimitada; son res-ponsables solidarios de todos los pasivos de la sociedad. Debido a que los socios pueden comprometer a las empresas con obligaciones, su selecci6n debe ser cuidadosa. La mayorfa de las veces, en un convenio formal, 0 contrato de asociaci6n, se determinan los poderes de

cada uno de ellos, la distribuci6n de las ganancias, las sumas de capital que invertira.n, los procedimientos para la admisi6n de nuevos socios y los mecanismos para la reconstituci6n de las sociedades en caso de muerte 0 retiro de alguno de los participantes. Legalmente, las sociedades se disuelven si uno de ellos muere 0 decide retirarse. En estos casos, invaria-blemente los arreglos son complicados y la reconstituci6n de las sociedades puede ser problematica.

En las sociedades limitadas, los socios limitados aportan capital y su responsabilidad se li-mita a dichas aportaciones; no pueden perder mas de 10 que invierten. No obstante, por 10 menos debe haber un socio general, cuya responsabilidad es ilimitada. Los socios limitados no participan en la operaci6n de las empresas; esta queda en manos del socia 0 socios gene-rales. Los socios limitados son estrictamente inversionistas, y participan en las ganancias y perdidas de la sociedad de acuerdo con los terminos del contra to de asociaci6n. Con fre-cuencia, esta dase de arreglo se utiliza en el financiamiento de empresas inmobiliarias.

Corporaciones

Debido a la importancia de las corporaciones en EVA, esta obra se centra en esta forma de organizaci6n empresarial. Las corporaciones son "entidades artificiales" creadas por ley. Pueden poseer activos y contraer obligaciones. En el famoso fallo de la Vniversidad Dart-mouth de 1819, Justice Marshall conduy6 que:

una corporaci6n es una entidad artificial, invisible, intangible y cuya existencia esta determinada unicamente por la ley. 8.ebido a que s6lo es un ente legal, nada mas posee las propiedades que Ie confiere su acta constitutiva, ya sea de manera expresa 0 'como consecuencia de su existencia misma.1

La caracterfstica principal de esta forma de organizaci6n empresarial es que la existencia le-gal de las corporaciones es independiente y separada de sus duenos. La responsabilidad de los propietarios se circunscribe a su inversi6n. La responsabilidad limitada es una ventaja importante en relaci6n con las empresas de un solo dueno y las sociedades generales. El ca-pital se puede obtener a nombre de la corporaci6n, sin exponer a los duenos a una responsa-bilidad ilimitada. En consecuencia, los activos personales no se pueden embargar en el arreglo de controversias. La titularidad se manifiesta en la tenencia de acciones, y los accio-nistas poseen la proporci6n de la empresa representada por las acciones en relaci6n con el numero total de acciones en circulaci6n. Estas son facilmente transferibles, 10 cual es otra de las ventajas de esta forma de organizaci6n empresarial. Asimismo, las corporaciones han descubierto 10 que el explorador Ponce de Le6n habrfa sonado hallar: la vida eterna. Debido a que las corporaciones existen independientemente de sus duenos, su vida no se limita a la de los propietarios (a diferencia de las empresas de un solo dueno y de las sociedades). Las corporaciones pueden seguir operando aunque sus duenos mueran 0 decidan vender sus acciones.

Debido a las ventajas inherentes a la responsabilidad limitada, la facilidad de traslado de titularidad mediante la venta de acciones ordinarias, la vida ilimitada y la posibilidad de que la corporaci6n obtenga capital de otras fuentes aparte de los accionistas, este esquema de organizaci6n empresarial se hizo muy popular en el siglo XX. Con la fuerte demanda de

1 The Trustees of Dartmouth College v. Woodward, 4 Wheaton 636 (1819).

Sociedad de responsa-bilidad limitada (S. de R.l.I. Forma de organiza-ci6n empresarial que confiere a sus duenos (a quienes se les conoce como "miembros") una responsabilidad limita-da. como en el caso de

las corporaciones, y el tratamiento fiscal federal de las sociedades.

capital propia de las economfas avanzadas, es posible que las empresas de un solo dueno y las sociedades resulten inadecuadas, por 10 que las corporaciones han surgido como la for-ma organizacional mas importante.

Una posible desventaja de las corporaciones es el aspecto fiscal. Sus ganancias se some-ten a doble tributaci6n. Las companfas pagan impuestos sobre sus ingresos y los accionis-tas hacen 10 mismo cuando se les pagan dividend os. (En la siguiente secci6n se hablara con mas detalle de los impuestos.2) Entre las desventajas menores esta el periodo de constituci6n y

el papeleo implfcito, ademas de la cuota de constituci6n que se debe pagar al estado en el que se crea la empresa. Por 10 tanto, es mas diffcil establecer una corporaci6n que una em-presa de un solo dueno 0 una sociedad.

50ciedades de

responsabilidad

limitada (5. de R.L.)

Una sociedad de responsabilidad limitada (5. de R.L.) es una forma lubrida de organiza-ci6n empresarial en la que se combinan los mejores aspectos de las corporaciones y las socie-dades. Confiere a sus duenos (a quienes se les conoce como "miembros") una responsabilidad limitada, como en el caso de las corporaciones, y el tratamiento fiscal federal de las socieda-des.3 Es especialmente adecuada para empresas pequenas y medianas, tiene menos restric-ciones y mayor flexibilidad que una antigua f6rmula empresariallubrida: las corporaciones

"5" (de las que hablaremos en la secci6n de impuestos).

Hasta 1990, s6lo dos estados de EUA, Wyoming y Florida, permitfan la creaci6n de so-ciedades de responsabilidad limitada. Una disposici6n emitida por las autoridades fiscales estadounidenses en 1988, en la que se estableda que a este tipo de organizaciones creadas en el estado de Wyoming se les tratarfa a nivel federal como sociedades, marc6 la pauta para que los demas estados empezaran a estatuir escrituras de constituci6n de este tipo de empre-sas. Aunque son una figura nueva en Estados Unidos, las S. de RL. han sido una forma muy aceptada de organizaci6n empresarial en Europa y Latinoamerica.

Por 10 general, las empresas de responsabilidad limitada no tienen mas de dos de las si-guientes caracterfsticas corporativas norm ales (deseables): (1) responsabilidad limitada, (2) administraci6n centralizada, (3) vida ilimitada, y (4) capacidad de transferir los derechos de participaci6n sin el consentimiento previa de los demas duenos. Las S. de RL. (por defini-ci6n) tienen una responsabilidad limitada; por 10 tanto, los miembros no son personalmente responsables de las deudas en las que pueda incurrir la sociedad. La mayorfa de estas orga-nizaciones opta por mantener una especie de estructura administrativa centralizada. Sin em-bargo, uno de sus inconvenientes es que generalmente adolecen de la caracterfstica de "vida ilimitada", aunque en la mayor parte de los estados se les permite continuar si se transfiere o elimina la participaci6n de uno de sus miembros. Otra desventaja es que para el traslado total de los derechos de participaci6n por 10 general se requiere el acuerdo de cuando menos la mayorfa de los otros miembros de la sociedad.

Aunque la estructura de estas sociedades es aplicable a la mayorfa de las empresas, en muchos estados los profesionales del area de servicios que desean constituir una sociedad de esta naturaleza deben recurrir a una estructura paralela. En esos estados, a los contado-res, abogados, medicos y otros profesionales se les permite constituir sociedades profesionales de responsabilidad limitada (5.P' de R.L.) 0 compaftfas de responsabilidad limitada (c. de R.L.), que

son semejantes a las primeras. Una prueba de la popularidad de la estructura S.P. de RL. /

c.

de RL. entre los profesionales es el hecho de que los cinco despachos mas importantes de contadores en EUA estan constituidos bajo dicho esquema.2 Una corporaci6n "S", llamada asi porque esta figura ocupa un sub capitulo del Internal Revenue Code (C6di-go de Ingresos Internos), es un tipo especial de estructura corporativa que s610 se aplica a "corporaciones pe-quenas". Debido a que su raz6n de ser es netamente fiscal, se hablani de ella en la secci6n dedicada a los impuestos.

3En muchos estados de EUA se permite la creaci6n de S. de R.L. compuestas por un solo miembro. A este ti-po de organizaciones se les grava como si fueran empresas de un solo dueno.

EL

ENTORNO

FISCALMuchas de las decisiones empresariales se yen afectadas de manera directa 0 indirecta por

los impuestos. Debido a su poder fiscal, los gobiernos federales, estatales y locales tienen una profunda influencia en el comportamiento de las empresas y en sus duenos. Lo que tal vez sea una sobresaliente decisi6n empresarial ante la ausencia de impuestos puede ser comple-tamente inadecuado cuando se toman en cuenta los impuestos (y, en ocasiones, viceversa). En esta secci6n presentamos algunos fundamentos fiscales. Se requerira la comprensi6n basica de este material para el estudio de capitulos posteriores, en los que consideraremos decisiones financier as especificas.

Iniciamos esta secci6n con el impuesto sobre la renta de las personas morales, para luego hablar brevemente acerca del impuesto sobre la renta de las personas fisicas. Conviene tener en mente que las leyes fiscales cambian con frecuencia.

Impuesto sobre la renta de personas morales

El ingreso gravable de una empresa se calcula deduciendo de los ingresos todos los gastos posibles, induyendo la depreciaci6n y los intereses. Posteriormente, al ingreso gravable se Ie aplica la siguiente estructura fiscal graduada:

INGRESO CORPORATIVO GRAVABLE

PORLO PERO TASAIMPO- CALCULODE

MENOS INFERIOR A SITIVA(%) IMPUESTOS

$ 0 $ 50,000 15 .15 x (ingresos superiores a $0)

50,000 75,000 25 $ 7,500 + .25 X (ingresos superiores a 50,000)

75,000 100,000 34 13,750 + .34 X (ingresos superiores a 75,000)

100,000 335,000 39a 22,250 + .39 X (ingresos superiores a 100,000) 335,000 10,000,000 34 113,900 + .34 X (ingresos superiores a 335,000) 10,000,000 15,000,000 35 3,400,000 + .35 X (ingresos superiores a 10,000,000)

15,000,000 18,333,333 3Sb 5,150,000 + .38 X (ingresos superiores a 15,000,000) 18,333,333 35 6,416,667 + .35 X (ingresos superiores a 18,333,333)

a Entre $100,000 y $335,000 hay una sobretasa integrada de 5% sobre la tasa de 34%. Se apliea a aquellas empresas

eon un ingreso gravable de entre $335,000 y $10,000,000, que "efeetivamente" pagan una tasa fija de 34% sobre sus

ingresos gravables.

bEntre $15,000,000 y $18,333,333 hay una sobretasa integrada de 3% sobre la tasa de 35%. Se apliea a aquellas

em-presas eon un ingreso gravable superior a los $18,333,333, que "efeetivamente" pagan una tasa fija de 35% sobre sus ingresos gravables.

Ala tasa de impuestos (el porcentaje de ingresos gravables que se deben pagar en forma de impuestos) que se aplica a cad a categoria de ingresos se Ie denomina tasa marginal. Por ejem-plo, a cad a d6lar adicional de ingreso gravable por encima de $50,000 se Ie aplica una tasa marginal de 25% hasta que el ingreso gravable llega a $75,000. En ese punto, la nueva tasa mar-ginal se convierte en 34%. La tasa fiscal promedio para una empresa se determina dividiendo los impuestos realmente pagados entre el ingreso gravable. Por ejemplo, una empresa con $100,000 de ingreso gravable paga $22,250 de impuestos y, por 10 tanto, tiene una tasa de im-puestos promedio de $22,250/$100,000 0 22.25%. En el caso de las empresas pequenas (es decir, las compafiias con menos de $335,000 de ingreso gravable), la diferencia entre la tasa de impuestos promedio y marginal puede ser muy importante. No obstante, estas mismas tasas convergen en 34% en el caso de las empresas con ingresos gravables de entre $335,000 y $10 mill ones y, por ultimo, convergen nuevamente en la tasa de 35%, cuando se trata de compa-mas con ingresos gravables superiores a $18,333,333.

The Motley Fool, * cuya direcci6n en Internet es www.fool.com. es el primer sitio en Unea del mundo que se especializn en la ensennnza de inversiones. Su misi6n es "educar, divertir y enriquecer". Sus creadores, los hermanos David y Torn Gardnel~ han escrito varios exitos de librer(a. Ademas, Fool tiene una tira c6mica que aparece semanalmente en los diarios de Estados Unidos (mas de 150), as! como un programa de radio (el cual sale al aire en mas de 100 regzones).

Ocasionalmente, se incluiran algunas preguntas de The Motle1J Fool que han sido respondidas en la tira c6mica 0 en su portal de Internet. Por el momento aquf esta la primera.

Preguntale a Fool

P

Alguna vez lei que los dividendos se gravan dos ve-ces. ,Es derto?R

Efectivamente. Tomemos el caso de la empresa Whee Press-On Socks Inc. Digamos que sus ventas anuales al-canzan los $100 millones y, despues de restar los gastos, ob-tiene $20 millones como ganancias operativas. Bueno, el Tio Sam no se limita a darle una palmada en la espalda. Exige su parte en forma de impuestos. La tasa de impuesto sobre la renta para personas morales puede ser de 35% 0 mas. En-tonces, tal vez Ie queden $13 millones como ganancias netas despues de pagar impuestos.Son muchas las cosas que la empresa puede hacer con ese dinero. Puede recomprar algunas de sus propias acci o-nes (Io cual aumentara el valor de las acciones restantes), construir nuevas plantas, contratar a mas empleados, etc. No obstante, si utiliza parte de estas ganancias para pagar

clivi-dendos a los accionistas, estos los consideraran como ingre-sos, 10 cual significa que el Tio Sam reclamara una porci6n de ese ingreso personal como impuestos. Y he ahi el meollo: ese dinero habra sido gravado dos veces.

Esa es una de las razones por las que quiza los inver-sionistas prefieran que sus empresas utilicen su dinero, con el fin de crear mas valor para sus accionistas, sin pagar clivi-dendos. Tambien explica la raz6n por la que algunas em-presas reducen sus dividendos y optan por recomprar acciones y gratificar a los accionistas mediante mecanismos exentos de impuestos.

Fuente: The Motley Fool (wwwfool com). Reproducido con autorizaci6n de The Motley Fool.

* Se respetan los h?rminos en ingJes Tile Motley Fool puesto que pertenecen a una pagina electr6nica registrada con todos los derechos. Su traducci6n aI espanol equivale a El bufan multicolor. (N. de la E.)

Depreciacion. La asig-naci6n sistematica del costo de un activo duran-te deduran-terminado tiempo, para fines de declaraci6n financiera, fiscal, 0 ambas.

Impuesto minimo alternativo (IMA). A las compafiias no les gusta pagar impuestos y por ello aprovecharan todas las deducciones y creditos que permita la ley. Por 10 anterior, las au-toridades fiscales han creado un impuesto especial mediante el cual se aseguran de que las grandes corporaciones, que recurren a los beneficios que les conceden las leyes, paguen por 10 menos una cantidad minima de impuestos. A este gravamen especial se Ie conoce como impuesto mlnimo alternativo (IMA). Este impuesto - 20% del ingreso mlnimo alternativo grava-bie (IMAG)- se aplica solo cuando el IMA es mas alto que los impuestos que normal mente calculan las empresas. Para ampliar la base de ingreso gravable, el IMAG se calcula ajustan-do las partidas a las que antes se les dio cierta preferencia fiscal.

Pagos trimestrales de impuestos. Las grandes compafuas deben realizar pagos trimestra-les de impuestos. Especificamente, las empresas cuyos ejercicios fiscales tienen una duracion de un ano deben pagar 25% de sus impuestos, estimados en determinado mes 0 antes del 15 de abril, 15 de junio, 15 de septiembre y 15 de diciembre. Cuando el ingreso real difiere del calculado, se llevan a cabo los ajustes pertinentes. Las empresas bajo este esquema deben ha -cer un pago final antes del 15 de marzo del ano siguiente.

Depreciacion. La depreciacion es la asignacion sistematica del costa de un activo de capital durante determinado tiempo, para fines de declaracion financiera, fiscal, 0 ambas. Las deduc

-ciones por depreciacion se consideran como gastos en las declara-ciones de las empresas. Asi pues, la depreciacion disminuye el ingreso gravable. Si todo 10 demas permanece constante, cuanto mas elevados sean los cargos por concepto de depreciacion, menores seran los im -puestos. Existen diferentes procedimientos alternativos de depreciacion de los activos de

Depreciacion lineal.

Metodo de depreciacion que permite la distribu-cion equitativa de los gastos durante la vida depreciable de los activos.

Depreciacion acelera-da. Metodos de de pre

-ciaci6n que suprimen el

costo de un activo de ca-pital de forma mas rapida que mediante el sistema de depreciacion lineal.

Depreciacion del saldo decreciente. Metodos de depreciaci6n en los que se requiere un cargo anual basado en un por-centaje fijo del valor contable del activo de-preciado al inicio del anD, para el que se aplica el cargo de depreciaci6n.

TABLA 2-1

Clases de propie-dad de acuerdo con el SAMRC

capital, inc1uido el de depreciaci6n lineal, asf como varios metodos de depreciaci6n

acele-rada. Los metod os de depreciacion elegidos pueden diferir si se aplican para fines de dec1

a-racion financiera 0 fiscal. La mayorfa de las empresas con ingresos gravables prefiere los metodos de depreciacion acelerada para fines fiscales; es decir, aquellos metodos que permi

-ten una eliminacion mas rapida y, por 10 tanto, resultan en menos ingresos gravables. La Ley de Reforma Fiscal de 1986 permite a las compafuas aplicar determinado tipo de

depreciacion acelerada para fines fiscales; se Ie conoce como Sistema Acelerado Modifica-do de Recuperacion de Costos (SAMRC).4 De acuerModifica-do con este metoModifica-do, la maquinaria, el equipo y los bienes inmuebles se asignan a una de ocho c1ases para determinar la vida pres-crita, conocida como periodo de recuperacion, y un metodo de depreciacion. El tipo de pro-piedad en el cual entran los activos determina el periodo de recuperacion del cos to, 0 vida prescrita, para fines fiscales. (La vida prescrita puede ser distinta de la vida utH 0 economica de un activo.) La Tabla 2-1 presenta la descripcion de las c1ases de propiedad. (Para mas de-talles, consulte el Codigo de Ingresos Internos.)

Con el fin de ejemplificar algunos de los diferentes metodos de depreciacion, primero es necesario considerar la depreciacion lineal. Si los gastos de adquisicion plenamente instal ados de un activo de propiedad de c1ase de cinco anos es de $10,000, los cargos por depreciacion anual determinados a traves del metoda de depreciacion lineal sedan de $10,000/5 0 $2,000.

(Para fines fiscales, el valor esperado de recuperacion no influye en los cargos de depreciacion.) Por otra parte, en la depreciaci6n del saldo decreciente se requiere un cargo anual que sea un "porcentaje fijo" del valor neto en libros del activo (costo de adquisicion menos depre-ciacion acumulada) al inicio del ano, al que se aplican los cargos de depredepre-ciacion. Por ejemplo, cuando se aplica un metodo de saldo decreciente doble (SOD), se calcula una tasa dividiendo uno entre el numero de anos de vida depreciable del activo. Luego se duplica dicha tasa. (Otros me-todos de saldo decreciente aplican diferentes multiplos.) En estos meme-todos, la formula

gene-I' ral para determinar los cargos de depreciacion en determinado periodo es la siguiente:

m(1/n)VCA (2-' )

4 EI b:'rrnino "Sistema Acelerado Modificado de Recuperaci6n de Costos" (SAMRC) se utiliza para diferenciar las deducciones que se calcularon seglin las reglas observadas despues de 1986 de las deducciones determinadas, de acuerdo con las reglas que se aplicaron antes de 1987 del Sistema Acelerado de Recuperaci6n de Costos (SARC).

• Clase de tres arias de 200%. Induye aquellas propiedades con una vida media de cuatro anos 0 menos, excepto autom6viles y camiones ligeros. Segun el sistema de Rango de Depreciaci6n de Activos (RDA), los activos se dasifican en dases, y el Departamento del Tesoro determina la vida guia (promedio).

• Clase de cinco afios de 200%. Induye propiedades con una vida media de mas de cuatro anos y menos de 10 anos, de acuerdo con el RDA. Tambien se induyen autom6viles, camiones lige-ros, la mayor parte del equipo tecno16gico y de manufactura de semiconductores, equipo de distribuci6n, instalaciones pequenas de generaci6n de energia, equipo experimental y de in

-vestigaci6n, equipo medico de alta tecnologia, computadoras y cierto equipo de oficina.

• Clase de siete afios de 200%. Induye propiedades con vida promedio, segun el RDA, de entre

10 y 16 anos y estructuras agricolas de un solo prop6sito. Tambien entran el mobiliario de ofi

-cina y aquellas propiedades para las que las leyes no contemplan ninguna categoria de vida.

• Clase de 10 afios de 200%. Induye las propiedades con una vida promedio segun el RDA de entre 16 y 20 afios.

• Clase de 150% de 15 afios. Induye las propiedades con una vida promedio, seglin el RDA, de en

-tre 20 y 25 afios, plantas de tratamiento de aguas negras y plantas telef6nicas de distribuci6n.

• Clase de 20 afios de 150%. En esta categoria entran propiedades con una vida promedio, seglin el RDA, de 25 afios 0 mas, aparte de los bienes inmobiliarios a los que se hace referencia mas adelante.

• Clase lineal de 27.5 afios. Induye bienes inmuebles residenciales para arrendamiento.

• Clase lineal de 39 afios. Induye otros bienes inmuebles.

donde m es el multiplo, n es la vida depreciable del activo y VCA es el valor contable del ac

-tivo a principios de ano. En el caso de los activos de $10,000, con una vida de cinco anos, el

cargo de depreciacion durante el primer ano, aplicando el metodo SDD, seria:

2(1/5)$10,000 = $4,000

En el caso de nuestro ejemplo, 2(1/5) determina el "porcentaje fijo", 0 40%, que se aplica

to-dos los anos contra el valor contable neto decreciente. El cargo de depreciacion en el segundo

ano se basa en el valor contable neto depreciado de $6,000. Se obtuvo la cifra de $6,000 re

s-tando el cargo de depreciaci6n del primer ano, $4,000, del costa original de adquisicion del

activo. El cargo de depreciaci6n del segundo ano serfa:

2(1/5)$6,000 = $2,400

El cargo del tercer ano seria:

2(1/5)$3,600 = $1,440

y asi sucesivamente.

Sistema Acelerado Modificado de Recuperaci6n de Costos (SAMRC). El metodo de de

-preciacion de saldo decreciente doble (tambien conocido como saldo decreciente de 200%) se

aplica para las clases de propiedad de tres, cinco, siete y 10 anos. Este metodo luego cambia al de depreciaci6n lineal para el valor contable no depreciado restante el primer ano, en el

que el metodo lineal genera una deduccion igual 0 mayor que el metoda de saldo

decrecien-teo Los activos en las clases de entre 15 y 20 anos se deprecian mediante el metodo de saldo

decreciente de 150% y se cambia una vez mas al metoda lineal en el momenta oportuno. En

el caso de todos los bienes inmuebles se debe aplicar el metodo lineal.

Normalmente, se debe aplicar la convenci6n de medio ano a todos los metodos de saldo

decreciente. Se requiere medio ano de depreciacion el ano en que se adquiere el activo, sin importar la fecha de compra. Tambien hay medio ano de depreciaci6n el ano en que se

ven-de 0 saca de servicio el activo. Si la propiedad se mantiene mas de su periodo de

recupera-ci6n, se permite medio ano de depreciaci6n para el ano siguiente al final del periodo de

recuperaci6n. Entonces, los activos de clase de propiedad de cinco anos que se conservan

durante seis anos 0 mas tienen un margen de depreciaci6n superior a los seis anos.

Para ejemplificar la propiedad de la clase de cinco anos y 200%, es necesario suponer

que en febrero se adquiere activo por un costa de $10,000. En el caso de nuestro ejemplo, la

formula del saldo decreciente arroja 2(1/5) = 40%, como el porcentaje fijo de depreciacion

anual. Sin embargo, el primer ano se recurre a la convenci6n de medio ano, por 10 que la

de-preciaci6n del primer ano es de 20% 0 $2,000. En el cuarto ano es conveniente cambiar al

me-todo de depreciaci6n lineal. Entonces, el esquema de depreciacion es el siguiente:

CALCULO DE LA CARGO DE VALOR CONTABLE NETO

ANO DEPRECIACI6N DEPRECIACI6N (CIERRE DEL ANO)

0 $10,000

1 (.2)$10,000 $2,000 8,000

2 (.4)$8,000 3,200 4,800

3 (.4)$4,800 1,920 2,880

4 $2,880/2.5 mas 1,152 1,728

5 $2,880/2.5 mas 1,152 576

6 (.5)$2,880/2.5 afias 576 0

Al principio del cuarto ano, el valor contable neto al final del tercer ano se divide entre la vida restante para determinar la depreciacion lineal. La vida restante es de 2.5 anos,

Dividendos. Distribuci6n

en efectivo de las ganan-cias entre los accionistas. por 10 general en forma

trimestral.

do a la convenci6n de medio ano el sexto ano. Finalmente, en este ultimo, el saldo restante

es de $576 0 la mitad del manto anuallineal.

En lugar de recurrir a este tipo de caIculos (que, como vera, podrfan ser muy

engorro-sos), se pueden aplicar porcentajes de depreciaci6n del costo original para cad a clase

de propiedad (v~ase la Tabla 2-1) que publica el Departamento del Tesoro. En la

si-guiente tabla se incluyen las primeras cuatro categorfas de propiedad.

,.

CLASE DE PROPIEDAD

ANO DE RECUPERACI6N 3ANOS 5ANOS 7 ANOS 10ANOS

1 33.33% 20.00% 14.29% 10.00%

2 44.45 32.00 24.49 18.00

3 14.81 19.20 17.49 14.40

4 7.41 11.52 12.49 11.52

5 11.52 8.93 9.22

6 5.76 8.92 7.37

7 8.93 6.55

8 4.46 6.55

9 6.56

10 6.55

11 3.28

Totales 100.00% 100.00% 100.00% 100.00%

Estos porcentajes corresponden a los principios en los que se basan los calculos previos, y se

aplican para determinar las deducciones de depreciaci6n.

Intereses pagados contra dividendos pagados. A los intereses pagados sobre las deudas de

las corporaciones se les considera como gastos y son deducibles de impuestos. Sin embargo,

los dividendos pagados a los tenedores de acciones preferentes u ordinarias no son deducibles

de impuestos. Entonces, en el caso de las empresas rentables que pagan impuestos, la

contra-taci6n de deuda (por ejemplo, bonos) en su mezcla financiera significa una importante

venta-ja fiscal con relaci6n al uso de las acciones preferentes u ordinarias. Considerando una tasa de

impuestos de 35%, las compafifas que pagan $1 de intereses disminuyen sus impuestos en 35

centavos de d6lar, debido a su capacidad de deducir $1 de intereses de sus ingresos gravables. El costa despues de impuestos de $1 de intereses para estas empresas realmente es de s6lo 65 centavos de d6lar: $1

x (1 - tasa de interes). Por otra parte, el costo despues de

impuestos de $1 de dividendos que pagan las empresas sigue siendo de $1 (aquf no hay beneficios fiscales). Por 10 tanto, existen ventajas fiscales asociadas con el financiamiento de la deuda a las que no se puede recurrir con el financiamiento de las acciones ordinarias ni preferentes.Ingresos por dividendos. Las empresas pueden tener acciones en otras compafifas. Si

reci-ben dividendos sobre sus acciones, normalmente 70% de los dividendos estara exento de

impuestos.5 Las leyes fiscales ofrecen este recurso fiscal a las personas morales (no fisicas)

5 Sin embargo, para que el ingreso por dividendos este exento de impuestos, las empresas deben haber poseido las acciones por 10 menos durante 45 dias. No obstante, si una compaftia posee 20% 0 mas de las acciones de otra empresa, 80% de los dividendos recibidos estara exento de impuestos. Ademas, si controlan 80% 0 mas

de las acciones de otra compaftia, podran presentar una declaraci6n fiscal consolidada. Asi, por 10 general los fondos transferidos entre las dos entidades no seran considerados como dividendos para fines fiscales y no se pagaran impuestos sobre tales transferencias.

Ganancia (perdida) de capital. Manto en que el producto de la venta de un activo de capital

reba-sa (es menor que) el

cos-ta original del activo.

para ayudar a disminuir los efectos de varios gravamenes sobre los mismos ingresos. Al 30% restante se Ie aplicara la tasa de impuesto sobre la renta de las personas morales. Las compa-iUas que reciben $10,000 como ingresos por dividendos pagaran impuestos s610 sobre $3,000 de dicho ingreso. A una tasa marginal de 35%, los impuestos equivaldrian a $1,050, a diferencia de los $3,500 si todos los ingresos por dividendos fueran considerados como ingresos gravables.

Perdidas traspasadas al ai'io anterior y al aiio siguiente. Si una empresa registra una perdi-da operativa neta, por 10 generalla puede traspasar dos afios atras 0 hasta 20 anos adelante para compensar los ingresos gravables en esos anos.6 Las perdidas trasladadas a anos

ante-riores primero se deben aplicar al ano inmediatamente anterior. Si una empresa tuviera una

perdida operativa de $400,000 en 2001, primero la trasladaria a 1999. Si registrar a perdidas

netas de $400,000 ese ano y pagara impuestos de $136,000, volveria a ca1cular sus impuestos

para 1999, a fin de registrar ganancias nulas con fines fiscales. Por tanto, seria viable para un

reembolso de impuestos de $136,000. Si las perdidas operativas de 2001 fueran mayores que las de 1999, el remanente se trasladaria a12000 y habria que volver a ca1cular los impuestos de ese ano. Sin embargo, si las perdidas operativas netas fueran mayores que el ingreso ope-rativo neto en ambos anos, el remanente se trasladaria en secuencia a las ganancias futuras entre 2002 y 2021. Las ganancias en esos anos se reducirian para fines fiscales con las

perdi-das no usadas trasladadas a los anos siguientes. Esta caracteristica de las leyes fiscales fue pens ada para no castigar a las empresas con ingresos netos operativos demasiado variables.

Ganancias y perdidas de capital. Cuando se vende un activo de capital (segun la definici6n de las autoridades fiscales), por 10 general se registra una ganancia 0 perdida de capital.

Con frecuencia, en la historia de la legislaci6n fiscal ha existido un tratamiento tributario

di-ferencial entre el ingreso derivado de ganancias de capital y el ingreso operativo, en el que a las primeras se les trata de una manera mas favorable. Sin embargo, segun la Ley de

Conci-liaci6n del Ingreso de 1993, a las ganancias de capital se les aplica una tasa ordinaria del im

-puesto sobre la renta para personas morales, 0 un maximo de 35%. Las perdidas de capital

s610 son deducibles contra las ganancias de capital.

Impuesto sobre la renta de personas fisicas

El tema de los impuestos de las personas fisicas es demasiado complejo, pero la principal preocupaci6n aqui se centra en los impuestos personales de quienes tienen una empresa

(propietarios, duenos, miembros de sociedades de responsabilidad limitada y tenedores de acciones). Los ingresos manifestados por empresas de un solo dueno, compaiUas 0

socieda-des de responsabilidad limitada debidamente constituidas se consideran como ingresos del dueno 0 duenos y se les aplica la tasa personal. En elcaso de las personas fisicas existen cua-tro categorias fiscales progresivas para EUA: 15, 28, 31 y 36%. La tasa marginal de 15% se

aplica hasta determinado nivel de ingreso gravable que varia dependiendo de la categoria

en que se haya clasificado al contribuyente; es decir, si es una persona soltera, casada con

in-gresos consolidados, casada con ingresos separados 0 jefe de familia. No obstante, incluso en una categoria de contribuyentes, los niveles de ingreso gravable a los que se aplica una tasa marginal de 28, 31 Y 36% por 10 general se incrementaran todos los anos, porque se in-dexan de acuerdo con la inflaci6n. Tambien hay deducciones normales (las cuales varian se-gUn la categoria y se indexan de acuerdo con la inflaci6n) que permiten a quienes tienen ingresos

muy bajos no pagar impuestos. Ademas, algunos contribuyentes con ingresos elevados tie-nen que pagar una sobretasa de 10%. Esta se ca1cula aplicando una tasa de 39.6% -0.36 +

(0.36 X 0.10)- al ingreso gravable que rebasa determinado nivel, el cual varia segun la

cate-goria del contribuyente y se index a de acuerdo con la inflaci6n.

6 Sin embargo, las empresas tienen la opci6n de no traspasar las perdidas al ano anterior y simplemente tras

-ladarlas hasta 20 aftos en el futuro. Por ejemplo, las empresas pueden optar por no trasladar las perdidas al

ano anterior si esperan aumentos importantes en las tasas de impuestos en los siguientes anos. Antes de 1998, las perdidas se podian trasladar tres aftos atras y hasta 15 aftos en el futuro.

Intereses, dividendos y ganancias de capital. En el caso de las personas fisicas, los intere-ses recibidos sobre val ores de sociedades anonimas y del Tesoro de EUA son plenamente gravables a nivel federal. (Los intereses sobre los valores del Tesoro no son gravables en los

estados.) Sin embargo, los intereses recibidos sobre la mayoria de los valores municipales

es-tan exentos de impuestos federales. Los dividendos e intereses gravables estan sujetos a las

ta-sas ordinarias de impuesto sobre la renta. Las ganancias de capital realizadas se gravan a

diferentes tasas, dependiendo del tiempo que una persona conserva determinado activo y

de la categoria fiscal marginal de dicha persona.

Sub capitulo "5". El subcapitulo "5" del Codigo de Ingresos Internos permite a los duefios

de pequefias empresas elegir ser tratados fiscalmente como corporaciones "5". Al optar por esa alternativa, las comparuas deben recurrir a la organizacion corporativa, pero pagar im-puestos como si fueran una sociedad. Entonces, los propietarios pueden acogerse a las

ven-tajas legales de las que gozan las corporaciones y, al mismo tiempo, evitar las desventajas fiscales que puedan resultar. 5implemente decIaran las ganancias corporativas como ingreso personal en forma prorrateada y pagan los impuestos correspondientes a tales ingresos. Asi

se evita el doble pago de impuestos que por 10 general se asocia con los ingresos por divi-dendos; es decir, cuando las compafiias toman de los ingresos despues de impuestos para pagar dividendos y los accionistas pagan impuestos sobre los dividend os que les son paga-dos. Ademas, los accionistas activos en las empresas pueden deducir las perdidas operativas

en forma prorrateada contra sus ingresos personales.

Como se dijo anteriormente, las sociedades de responsabilidad limitada (5. de R.L.)

ofrecen las mismas ventajas que las empresas "5" (0 corporaciones "5"), pero con algunas limi-taciones (por ejemplo, no tienen restricciones en cuanto al numero y tipo de duefios). Muchos anticipan que este tipo de sociedades superara en numero a las empresas "5".

EL

_ _ _ _ _ _ _ _ _ _ _ _ _ _ _ _ _ENTORNO FINANCIERO _ _ _ _ _ _ _ _ _ _ _ _ _ _ _ _ _ _ _ __ _ _ __ _ _ .. ~l:f.~-...,._._"Mercados financieros.

Todas aquellas ins titucio-nes y procedimientos para reunir a los compra-dares y vendedores de instrumentos financieros.

En distintos grados, todas las empresas operan dentro del sistema financiero, el cual esta integrado por diferentes instituciones y mercados que dan servicio a empresas, personas y

gobiernos. Cuando una comparua invierte temporalmente fondos ociosos en activos nego-ciables, entra en contacto directo con los mercados financieros. Sobre todo, la mayoria de las empresas recurren a los mercados financieros para que les ayuden a financiar sus inversio-nes en activos. En el analisis final, el precio de mercado de los valores de una empresa es la prueba de si esta es un exito 0 un fracaso. Aunque las comparuas compiten entre si en los

mercados de productos, todo el tiempo deben interactuar con los mercados financieros. De-bido a la importancia que este entorno tiene para los administradores financieros, y para las personas como usuarios de los servicios financieros, en esta seccion hablaremos del sistema

financiero y el entorno siempre cambiante en el que se obtiene capital.

EI objetivo de los mercados financieros

Los activos financieros existen en una economia porque los ahorros de varias personas, cor-poraciones y gobiernos durante un lapso de tiempo difieren de sus inversiones en activos

fijos. Estos ultimos se refieren a casas, edificios, equipo, inventarios y bienes duraderos. Si los ahorros fueran iguales a las inversiones en activos fijos para todas las unidades

econo-micas en una economia durante todos los periodos, no habria financiamiento externo, acti-vos financieros, dinero 0 mercados de capital. Todas las unidades de la economia sedan

autosuficientes. El gasto corriente y las inversiones en activos fijos se pagarian con el ingre-so corriente. Un activo financiero se crea solo cuando la inversion de una unidad economi-ca en activos fijos excede sus ahorros y financia este exceso mediante la contratacion de emprestitos 0 la emision de acciones. Evidentemente, otra unidad economica debe estar

Mercado de dinero. Mercado de obligaciones corporativas y guberna-mentales de corto plaza (con un vencimiento origi-nal de menos de un ano). Tambien incluye valores gubernamentales origi-nalmente emitidos con vencimientos de mas de un ano, pero que por el momento tienen un ano o menos hasta el venci-miento.

Mercado de capital. EI mercado de instrumentos

de plaza relativamente

largo (con vencimientos de mas de un ano) y de instrumentos financieros (por ejemplo, bonos y acciones).

Mercado prima rio. Mercado en el que se compran y vend en par primera vez valores nue

-vos (mercado de "nuevas emisiones").

Mercado secundario. Mercado de val ores exis -tentes (usados), en lugar

de emisiones nuevas.

dispuesta a otorgar los prestamos. Esta interacci6n de prestatarios y prestamistas determina las tasas de interes. En la economfa en general, las unidades con excedentes en ahorros

(aquellas cuyos ahorros rebasan sus inversiones en activos fijos) proporcionan fondos a las unidades con deficit en ahorros (aquellas cuyas inversiones en activos fijos rebasan sus aho-rros). Este intercambio de fondos se hace evidente con los instrumentos de inversi6n, 0 va-lores, que representan activos financieros para los tenedores y pasivos financieros para los emisores.

EI prop6sito de los mercados financieros en una economfa consiste en asignar de mane-ra eficiente el ahorro a los usuarios finales. Si las unidades econ6micas que ahorran fueran las mismas que participan en la creaci6n de capital, las economfas podrian prosperar sin mercados financieros. Sin embargo, en las economias modernas, la mayoria de las empresas no financieras utilizan mas de sus ahorros totales para invertirlos en activos fijos. Por otra parte, la mayoria de las familias tienen ahorros totales superiores a sus inversiones totales. La eficiencia implica reunir a los inversionistas finales en activos fijos y a los ahorradores fi-nales al costa mas bajo y con los menores inconvenientes posibles.

Mercados financieros

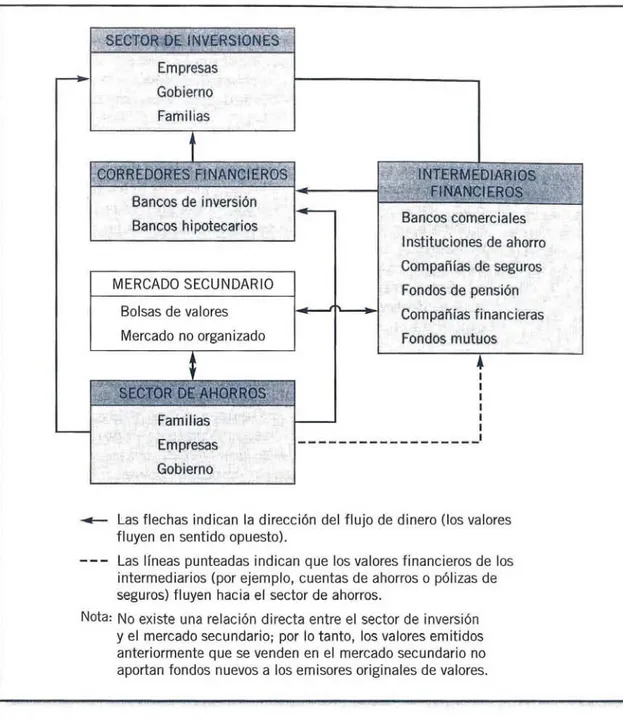

Los mercados financieros no son lugares fisicos sino mecanismos para canalizar el ahorro a los inversionistas finales en activos fijos. En la Figura 2-1 se ilustra la funci6n de las insti

-tuciones y los mercados financieros para mover los fondos del sector dedicado al ahorro (unidades con excedentes de ahorro) al sector de inversi6n (unidades con deficit en el aho-rro). Asimismo, en esta figura se puede observar la posici6n preponderante de algunas ins-tituciones financieras en la canalizaci6n de los flujos de fondos en la economia. El mercado secundario, los intermediarios y corredores financieros son las instituciones clave que fomentan dicho flujo de fondos. En esta secci6n analizaremos su funci6n unica.

Mercados de dinero y capital. Los mercados financieros se pueden dividir en dos: de di-nero y de capital. EI mercado de didi-nero tiene que ver con la compra-venta de instrumentos gubernamentales de corto plazo (vencimiento original de menos de un ano). En el mercado de capital se manejan instrumentos de deuda y valores especulativos (por ejemplo, bonos y acciones) de plazo relativamente largo (vencimiento original de mas de un ano). En esta sec-ci6n se hace especial hincapie en el mercado de valores a largo plazo; es decir, el mercado de capital. En la parte IV de este libro se habla del mercado de dinero y los valores que son la esencia de este.

Mercados primario y secundario. En los mercados de dinero y de capital existen merca-dos primarios y secundarios. Un mercado primario es un mercado de "nuevas emisiones". En el, los recursos que se obtienen por la venta de valores nuevos fluyen de los ahorradores finales a los inversionistas finales en activos fijos. En un mercado secundario se compran y vend en valores existentes. Las operaciones realizadas con este tipo de valores no aportan fondos adicionales para financiar inversiones de capital. (Nota: En la Figura 2-1 no existe ninguna linea que conecte de manera directa al mercado secundario con el sector de inver-siones). Se puede hacer una analogia con el mercado de autom6viles. La venta de unidades ultimo modelo significa dinero para los fabricantes; la venta de autos us ados en el mercado de unidades usadas, no. En un sentido real, el mercado secundario equivale a un "lote de au-tos usados" en el caso de los valores.

La existencia de lotes de autos usados permite considerar la posibilidad de adquirir un autom6vil nuevo porque se cuenta con un mecanismo para vender el veruculo cuando ya no se quiere tenerlo. De igual forma, la existencia de un mercado secundario fomenta la compra de val ores nuevos por parte de personas e instituciones. Con un mercado secundario viable, los compradores de valores financieros tienen comerciabilidad. Si el comprador tiene que vender un valor en el futuro, podra hacerlo. Entonces, la existencia de un mercado secunda-rio fuerte fomenta la eficiencia del mercado primario.

FIGURA 2-1 Flujo de fondos en la eeonomfa y el meeanismo finan-ciero que ofreeen los mereados para eanalizar el ahorro a los inversionis-tas finales en aeti-vos fijos

Intermediarios finan-cieros. Instituciones

fi-nancieras que aceptan dinero de los ahorradores

y 10 utilizan para hacer prestamos y otras inver-siones financieras en su propio nombre. Entre

ellos estan los bancos comerciales. las

institu-ciones de ahorro. las com-paRfas de seguros. los fondos de pensi6n. las

compaRias financieras y los fondos mutuos.

Empresas

Gobierno

Familias

Baneos de inversion

Baneos hipotecarios

MERCADO SECUNDARIO

Boisas de valores

Mercado no organizado

Empresas

Gobierno

Bancos comerciales

Institueiones de ahorro

Compafiias de seguros

Fondos de pension

Compafiias finaneieras

Fondos mutuos

I I I I I I _________________ J

- Las flechas indican la direcci6n del flujo de dinero (los valores fluyen en sentido opuesto).

Las Ifneas punteadas indican que los valores financieros de los

intermediarios (por ejemplo, cuentas de ahorros 0 polizas de seguros) fluyen hacia el sector de ahorros.

Nota: No existe una relaeion directa entre el sector de inversi6n

y el mercado secundario; p~r 10 tanto, los valores emitidos anteriormente que se venden en el mercado secundario no aportan fondos nuevos a los emisores originales de valores.

Intermediarios financieros

El flujo de fondos de los ahorradores a los inversionistas en activos fijos puede ser directo; si en una economia hay intermediarios financieros, el flujo tambien puede ser indirecto. Los intermediarios financieros son instituciones financieras, como los bancos comerciales, las ins-tituciones de ahorro, las compaiUas de seguros, los fondos de pension, las compaiUas de fi-nanzas y los fondos mutuos. Estos intermediarios se ubi can entre los prestatarios y los prestamistas finales y convierten las reclamaciones directas en reclamaciones indirectas. Ademas, compran valores dil'ectos (0 primarios) y, a su vez, emiten sus propios valores indirec-tos (0 secundarios) al publico. Por ejemplo, el valor directo que adquiere una sociedad de ahorro

y prestamo es una hipoteca; la reclamaci6n indirecta emitida es una cuenta 0 certificado de deposito. Por otra parte, una compaiUa de seguros, adquiere bonos corporativos, entre otras cosas, y emite polizas de seguros de vida.

La intermediaci6n financiera es el proceso mediante el cuallos ahorradores depositan

fon-dos con los intetmediarios financieros (en lugar de adquirir directamente acciones y bonos) y dejan que estos ultimos los presten a los inversionistas finales. Siempre se piensa que la

termediacion hace mas eficientes los mercados mediante la reduccion del costo y las

inconve-niencias a los usuarios de servicios financieros, 0 ambas cosas.

Entre los distintos intermediarios financieros, algunas instituciones invierten mucho mas

recursos en los valores de las empresas que otras. En 10 que resta de este capitulo nos

concen-traremos en las instituciones que se dedican ala compra-venta de valores corporativos.

Instituciones de deposito. Los bancos comerciales son la principal fuente de fond os para las

empresas en general. Los bancos adquieren depositos a la vista (cheques) y a plazo (ahorros)

de personas, comparuas y gobiernos y, al mismo tiempo, hacen prestamos e inversiones.

En-tre los prestamos otorgados a las empresas estan los temporales y otros prestamos a corto plazo, a plazo medio de hasta cinco afiDs, y prestamos hipotecarios. Ademas de realizar una funcion bancaria, los bancos comerciales afectan a las empresas mediante sus depa rtamen-tos fiduciarios, que invierten en bonos y acciones corporativos. Tambien otorgan prestamos hipotecarios a las empresas y manejan fondos de pension.

Entre otras instituciones de deposito estan las sociedades de ahorro y prestamo, bancos mu-tualistas de ahorro y uniones de credito. Estas instituciones atienden principalmente a personas, captan sus ahorros y otorgan prestamos para vivienda y consumo.

Companias de seguros. Existen dos tipos de compafiias de seguros: de seguros de bienes

y contingencias, y de seguros de vida. Estas comparuas se dedican a recaudar pagos periodi-cos de los asegurados a cambio de indemnizaciones en caso de que se presente alguna con-tingencia. Con los fondos que reunen de los pagos de primas, las aseguradoras crean reservas. Invierten tales reservas y una parte de su propio capital en activos financieros.

Las comparuas de seguros de bienes y contingencias aseguran contra siniestros, robo, acci-dentes automovilisticos y contratiempos semejantes. Debido a que el ingreso de estas com -paruas grava impuestos a tasas fiscales corporativas plenas, invierten grandes cantidades de recursos en bonos municipales, los cuales devengan intereses exentos de impuestos. En me-nor medida, tambien invierten en acciones y bonos corporativos.

Las compafi(as de seguros de vida aseguran contra la perdida de la vida. Como la mortali-dad de un importante grupo de personas es bastante predecible, estas comparuas pueden

in-vertir en valores de largo plazo. Ademas, sus ingresos estan parcialmente exentos de impuestos

debido a la creacion de reservas a 10 largo del tiempo. Por 10 tanto, tratan de realizar

inver-siones gravables que generen rendimientos superiores a los de los bonos municipales exentos

de impuestos. En consecuencia, las compafiias de seguros invierten importantes cantidades de recursos en bonos corporativos. Tambien son importantes las hipotecas, algunas de las cua-les son otorgadas a las empresas.

Otros intermediarios financieros. Los fondos de pension y otros fondos de retiro se crean para que las personas tengan ingresos cuando llega el momenta de su retiro. Durante su vida laboral, generalmente los empleados hacen aportaciones a dichos fondos, al igual que sus patrones. Los fondos invierten estas aportaciones y hacen pagos periodicos acumulados a

los trabajadores retirados 0 acuerdan el pago de anualidades. En la etapa de acumulacion, el dinero que entra en estos fondos no causa impuestos. Cuando se pagan los beneficios al mo-mento del retiro, quienes los reciben pagan impuestos. Los bancos comerciales, a traves de sus departamentos fiduciarios, y las aseguradoras ofrecen fondos de pension, al igual que el

gobierno federal, los gobiernos locales y otras organizaciones ajenas al sector de los seguros. Debido a que sus pasivos son de largo plazo, los fondos de pension pueden invertir en va-lores de largo plazo. Asi, hacen fuertes inversiones en acciones y bonos corporativos. De hecho, los fondos de pension son los unicos inversionistas institucionales en acciones corpo

-rativas mas grandes que existen.

Los fondos mutuos de inversion tambien hacen cuantiosas inversiones en acciones y bonos corporativos. Aceptan recursos aportados por personas y los invierten en determinados ti-pos de activos financieros. Los fondos mutuos de inversion se relacionan con una empresa

de administracion, ala cualle pagan una comision (que generalmente equivale a 0.5% del

Banco de inversion.

Instituci6n financiera que

coloca una emisi6n (com-pra a un precio especffico

en determinada fecha) de

valores nuevos para su

reventa.

Banco hipotecario.

Ins-tituci6n financiera que

origina (adquiere)

hipote-cas basicamente para su

reventa.

tal de sus activos al ano) por el manejo profesional de las inversiones. Cada persona posee determinado porcentaje del fondo mutuo, el cual depende de la inversi6n original de esa perso-na. Los sujetos pueden vender sus acciones en cualquier momento, pues el fondo mutuo esta obligado a amortizarlas. Aunque muchos fondos mutuos solamente invierten en acciones ordi-narias, otros se especializan en bonos corporativos; instrumentos del mercado de dinero, inclui-do papel comercial emitido por corporaciones 0 valores municipales. Los distintos fondos de acciones tienen diferentes filosofias de inversi6n, que van desde invertir para tener ingresos y se-guridad hasta la busqueda afanosa de crecimiento. En cualquier caso, la persona obtiene una cartera diversificada, administrada por profesionales. Por desgracia, no existen pruebas de que este tipo de administraci6n redunde en un desempefio constantemente superior.

Las compafiias de Jinanzas ofrecen prestamos para el consumo a plazos, prestamos perso-nales y prestamos prendarios a empresas. Estas compafiias obtienen recursos mediante la emisi6n de acciones y a traves de la concesi6n de creditos, algunos de los cuales son de lar-go plazo, pero en su mayorfa provienen de bancos comerciales. A su vez, las compafifas de finanzas otorgan prestamos.

Corredores financieros

Algunas instituciones financieras llevan a cabo una funci6n basica de corretaje. Cuando los corredores reunen a las partes que requieren fondos con las que tienen ahorros, no realizan una funci6n directa de credito, sino que acruan como promotores 0 intermediarios.

Los bancos de inversion son intermediarios que se dedican a la venta de acciones y bo-nos corporativos. Cuando una empresa decide obtener fondos, con frecuencia un banco de inversi6n adquirira la emisi6n (al mayoreo) y la ofrecera a los inversionistas (al detalle). Co-mo los bancos de inversi6n todo el tiempo ponen en contacto a los usuarios de fondos con los proveedores de los mismos, pueden vender las emisiones con mayor eficiencia que las com-pafifas emisoras. Por este servicio, los banqueros de inversi6n reciben comisiones equivalentes a la diferencia entre los montos recibidos de la venta de los valores al publico y las sumas paga-das a las compafiias. En la parte VII de este libro, cuando se aborde el tema del financiamiento de largo plazo, hablaremos mucho mas sobre la funci6n de los bancos de inversi6n.

Los bancos hipotecarios se dedican a adquirir y colo car hipotecas. Estas provienen di-rectamente de personas y empresas 0, mas comu.nmente, de constructores y agentes inmobilia-rios. A su vez, los bancos hipotecarios localizan instituciones y otros inversionistas para colocar sus hipotecas. Aunque estas instituciones por 10 general no mantienen hipotecas en sus carteras durante mucho tiempo, casi siempre las administran para los inversionistas finales. Esto impli-ca la recepci6n de pagos y el seguimiento de los retrasos. Cobran comisiones por este servicio.

EI mercado secundario

Diferentes mercados y bolsas de valores facilitan el funcionamiento adecuado del sistema fi-nanciero. La compra-venta de activos financieros ocurre en el mercado secundario. Las opera-ciones en este mercado no aumentan el total de los activos financieros sin amortizar, pero la presencia de un mercado secundario viable aumenta la liquidez de los activos financieros y, por ende, fomenta el mercado primario 0 directo de valores. En este sentido, las balsas organ i-zadas, como la Bolsa de Nueva York, la Bolsa Secundaria de Valores de EUA y la Bolsa de Valores de Renta Fija de Nueva York, son un medio a traves del cual se pueden igualar de manera eficiente las 6rdenes de compra y venta. En este proceso, las fuerzas de la oferta y la deman-da determinan el precio.

Asimismo, el mercado no organizado (OTe, del ingles over-the-counter) forma parte del mercado secundario de acciones y bonos no cotizados en una bolsa de valores, adem as de al-gunos valores que sf 10 hacen. Esta integrado por corredores e intermediarios dispuestos a comprar y vender valores a precios cotizados. La mayorfa de los bonos corporativos, y un numero cada vez mayor de acciones, se intercambian en los mercados no organizados, en lu-gar de negociarse en mercados organizados. Los mere ados no organizados se han

Incumplimiento. Falta

de cumplimiento de los terminos de un contrato, como la falta de pago de capital 0 intereses

venci-dos de un presta mo.

do demasiado y los participantes negocian a traves de una red de telecomunicaciones. No se

reunen en ninguna parte, como 10 harfan en un mercado organizado. El Servicio de

Coti-zaci6n Automatizada de la Asociaci6n Nacional de Agentes Intermediarios Bursatiles

(NASDAQ, del ingles National Association of Securities Dealers Automated Quotation Service; se pronuncia "nasdac") posee una red similar y las cotizaciones son instantaneas. Aunque en

una epoca se consider6 como una cuesti6n de prestigio, ademas de una necesidad en

mu-chos casos, que las compaftfas cotizaran en un mercado bursatil importante, la era de la elec-tr6nica cambi6 esa situaci6n. Ahora muchas compaftfas prefieren manejar sus acciones en mercados no organizados, a pesar de que califican para cotizar, pues consider an que tienen un buen, 0 a veces mejor, margen de maniobra para comprar y vender 6rdenes.

Aunque existen otras instituciones financier as, aquf se han seleccionado aquellas que interacruan con las empresas. Conforme avance en ellibro, usted se familiarizani con mu-chas de las organizaciones analizadas. El objetivo aqui era s6lo hacer una breve presentaci6n; mas adelante se profundizara al respecto.

Asignacion de fondos

y

tasas de interes

La asignaci6n de fondos en una econornia se realiza fundamentalmente con base en el precio ex-presado en terminos del rendimiento esperado. Las unidades econ6micas que requieren fondos deben mejorar las ofertas de otras para su uso. Aunque el proceso de asignaci6n se ve afectado por el racionamiento de capital, restricciones gubernamentales y limitaciones institucionales, los rendimientos esperados representan el mecanismo fundamental mediante el cual se equilibra la oferta y la demanda de determinado instrumento financiero en los mercados financieros. Si el riesgo se mantiene constante, las unidades econ6micas dispuestas a pagar el rendimiento espe-rado mas alto son las que pueden utilizar los fondos. Si la gente es racional, las unidades econ6-micas que ofrezcan los precios mas elevados tendran las oportunidades mas prometedoras de

inversi6n. Por 10 anterior, los ahorros tenderan a asignarse de la manera mas eficiente.

Es importante reconocer que el proceso mediante el cual se asigna el ahorro en una eco-nomia se lleva a cabo no s6lo con base en el rendimiento esperado, sino tambien tomando en cuenta el riesgo. Diferentes instrumentos financieros tienen distintos niveles de riesgo. Para poder competir por fond os, estos instrumentos deben ofrecer diferentes rendimientos 0 be-neficios. La Figura 2-2 presenta la idea del "equilibrio" impuesto por el mercado entre el riesgo y el rendimiento de los valores; es decir, cuanto mayor sea el riesgo de un valor, mas elevado debera ser el rendimiento esperado que se debe ofrecer a los inversionistas. Si todos los valores tuvieran las mismas caracteristicas de riesgo, ofrecerian los mismos rendimientos esperados si los mercados estuvieran en equilibrio. Sin embargo, debido a diferencias en el riesgo de incumplimiento, comerciabilidad, vencimiento, imponibilidad y opciones integra-das, los diferentes instrumentos presentan distintos niveles de riesgo y ofrecen diferentes ren-dimientos esperados a los inversionistas.

Riesgo de incumplimiento. Cuando se habla de riesgo de incumplimiento, se alude al

pe-ligro de que el prestatario no pueda cubrir sus pagos de capital 0 intereses. Los inversionis-tas exigen una prima de riesgo (0 un rendimiento esperado adicional) para invertir en valores que no estan exentos del peligro de falta de pago. Cuanto mayores sean las probabi-lidades de que el prestatario incurra en incumplimiento, mas alto sera el riesgo de fa110 y la prima exigida por el mercado. Debido a que se consider a que los instrumentos gubernamen-tales por 10 general estan exentos de la posibilidad de incumplimiento, el riesgo y el rendi-miento se consideran en relaci6n con ellos. Cuanto mayor sea el riesgo de incumplimiento del emisor de un valor, mayor sera el rendimiento 0 beneficios esperados del valor, cuando los demas elementos se mantienen constantes?

7Para un anaJ.isis mas profundo sobre el efecto del riesgo de incumplimiento sobre los rendimientos, ademas de una resefla de los distintos estudios empiricos, vease Van Horne, Financial Market Rates and Flows, capitulo 8. En este libro se presenta un estudio minucioso sobre otros atributos importantes de los valores que influyen en el rendimiento esperado.

FIGURA 2-2

EI perfil de riesgo contra rendimiento

esperado de los va-lores muestra que cuanto mayor sea el riesgo, mas alto sera el rendimiento esperado

liquidez (0 comercia-bilidad). Capacidad de

vender un volumen

im-portante de val ores en un espacio breve de tiempo . en el mercado secunda-rio, sin hacer concesiones

importantes de precio.

Vencimiento. La vida de

un valor; la cantidad de tiempo antes del venci-miento de la cantidad principal de un valor.

o

Cl

<:(

0:: W Cl..

(/)

W

o I-Z

w :2: Cl z W

0::

•

Acciones ordinarias especulativas

Ace iones ord i narias conservadoras

•

Bonos corporativos de grado intermedio•

Bonos corporativos de grado de inversi6n•

Bonos gubernamentales de largo plazaPapel comercial preferencial Bonos de la tesorerfa

OL---RIESGO

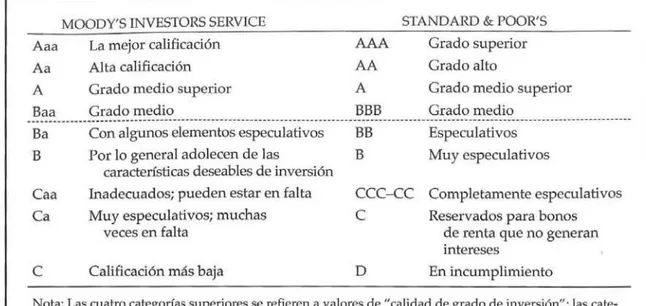

En el caso de los inversionistas tipicos, el riesgo de incumplimiento no se evalua de ma-nera directa, sino en terminos de los parametros de calidad asignados por las principales agencias calificadoras: Moody's Investors Service y Standard & Poor's. Estas organizacio-nes asignan y publican grad os alfabeticos para sus inversionistas. En la Tabla 2-2 se presentan las calificaciones que utilizan ambas instituciones. A los valores con grados mayores, consi-derados con niveles practicamente nulos de riesgo de incumplimiento, se les asigna una ca-lificaci6n de triple A.

Las calificaciones de credito en las cuatro principales categorias (para Moody's, Aaa a Baa; para Standard & Poor's, AAA a BBB) se consideran con "calidad de grade de inversi6n". Es-te Es-termino 10 emplean las agencias reguladoras para identificar aquellos valores susceptibles de elecci6n por parte de instituciones financieras como los bancos comerciales y las compa-ruas de seguros. A los valores c1asificados por debajo de las cuatro categorias principales se les conoce como valores de "grado especulativo". Debido a su limitada demanda institucio-nal y su alto riesgo de incumplimiento, estos valores generalmente deben ofrecer rendimien-tos esperados considerablemente mas elevados que los valores con grado de inversi6n.

Liquidez (comerciabilidad). La liquidez (0 comerciabilidad) de un valor se relaciona con la capacidad del tenedor de convertirlo en efectivo. Las dimensiones de la comerciabilidad son dos: el precio de realizaci6n y la cantidad de tiempo que se requiere para vender el

acti-vo. Ambas se interrelacionan, en el sentido de que muchas veces es posible vender un activo en un periodo breve si se hacen suficientes concesiones en el precio. En el caso de los instru-mentos financieros, la liquidez se evalua en relaci6n con la capacidad de vender un volumen

importante de valores en un espacio breve de tiempo sin concesiones importantes de precio. Cuanto mas realizable sea el valor, mayor sera la posibilidad de realizar una transacci6n im-portante cerca del precio cotizado. En terminos generales, cuanto menor sea la liquidez de un valor, mayor sera el rendimiento necesario para atraer inversionistas. Por tanto, el dife-rencial de rendimiento entre los distintos valores con el mismo vencimiento no se debe a las diferencias en el riesgo de falta de pago en si, sino a las diferencias en terminos de liquidez.

Vencimiento. Los val ores con el mismo riesgo de falta de pago, con una comerciabilidad similar y las mismas implicaciones fiscales pueden intercambiarse con diferentes

rendimien-tos. LPor que? El "tiempo" es la respuesta. El vencimiento de un valor muchas veces puede tener un efecto significativ~ en el rendimiento 0 beneficio esperado. Ala relaci6n entre